Содержание

ФНС разъяснила уплату налогов при мобилизации

Призыв на военную службу не освобождает граждан от обязанности платить налоги в период мобилизации. Это следует из письма Федеральной налоговой службы от 28.09.2022 № АБ-4-19/12835@ с разъяснениями о влиянии мобилизации на налоговые платежи.

Физлица

По налогу на имущество физлиц военнослужащие имеют право на льготу по одному объекту каждого вида, если не используют их для бизнеса:

- квартира или комната;

- жилой дом;

- хозпостройка;

- гараж или машино-место;

- мастерская, ателье и т. д.

Вместо самого налогоплательщика налоги за него может оплатить кто-то другой, например друг или родственник. Это можно сделать через сервис «Уплата налогов и пошлин» или просто указать ИНН налогоплательщика в платежном поручении.

Если сумма долга неизвестна, можно запросить справку в налоговом органе — для этого потребуется доверенность от мобилизованного лица. Такой документ можно оформить через командира воинского подразделения и отправить по почте.

С помощью доверенности уполномоченное лицо может сдать в налоговый орган декларацию 3-НДФЛ или получить налоговый вычет, если она направлялась ранее.

Для мобилизованных не предусмотрено на федеральном уровне льгот по земельному и транспортному налогу, но они могут действовать на муниципальном уровне.

Самозанятые

Сниматься с учета в качестве самозанятого при мобилизации необязательно. Чтобы избежать проблем из-за мобилизации до уплаты налога за предыдущий период, ФНС рекомендует настроить автоплатеж. Можно также предоставить своему банку права по уплате налога за себя. Уплата налога по ИНН третьим лицом также доступна самозанятым.

Предпринимательство

За индивидуальных предпринимателей расчет по форме 6-НДФЛ может сдать их представитель на основании доверенности. Ее может заверить нотариус или командир воинского подразделения мобилизованного ИП.

За время, когда предпринимательская или другая профессиональная деятельность не велась, страховые взносы в фиксированном размере уплачивать не надо. Расчет по страховым взносам за сотрудников, налоговую и бухгалтерскую отчетность может представить уполномоченное лицо по доверенности.

Расчет по страховым взносам за сотрудников, налоговую и бухгалтерскую отчетность может представить уполномоченное лицо по доверенности.

Банкротство

На время службы ответчика в вооруженных силах арбитражный суд приостанавливает производство по делу о несостоятельности призванного. Итоговые решения по нему примут только после демобилизации.

В этом сюжете

28 сентября, 16:45

5 октября, 14:38

Если процедура реализации имущества уже введена, на время мобилизации приостанавливать ее не будут.

Кредитор в процедуре банкротства может передать дела представителю — юристу или любому доверенному лицу. Если начислить ему причитающиеся средства во время военной службы невозможно, конкурсный управляющий внесет деньги на депозит нотариуса.

Если арбитражного управляющего мобилизовали, он может подать в арбитражный суд заявление об освобождении от исполнения этих обязанностей. Это также может сделать его саморегулируемая организация.

Если участник торгов по банкротству не может исполнить взятые на себя обязательства из-за мобилизации, ответственность ему не грозит. Задаток, внесенный для участия в торгах, должен быть возвращен.

- Мобилизация

- Налоги

Кого освобождают от уплаты налогов с этого года — Оператор фискальных данных Первый ОФД

Кого освобождают от уплаты налогов с этого года

- Нерезиденты РФ освобождены от уплаты налога на доходы физических лиц. Нерезиденты РФ — это юридические и физические лица, которые зарегистрированы в одном государстве, но работают в РФ. Резиденты РФ были освобождены от уплаты НДФЛ с доходов от продажи недвижимого и движимого имущества. Теперь эта льгота доступна нерезидентам.

- Продажа имущества, которое использовалось в предпринимательской деятельности физическим лицом, не облагается налогом. С 2019 года доходы ИП на ОСНО от продажи недвижимости, которой он владел более 5 лет, не облагается НДФЛ, даже если имущество использовалось в деятельности предпринимателя. Это касается и продажи автомобиля, который находился в собственности ИП более 3 лет — доход от продажи машины не будет облагаться НДФЛ, даже если автомобиль использовался в предпринимательской деятельности.

- Не нужно платить НДФЛ за доходы от сдачи макулатуры.

- Судьи освобождаются от налога на доходы физических лиц при получении ими единовременной социальной выплаты для приобретения или строительства жилья.

- Также от уплаты налога с полученных доходов в этом году освобождаются репетиторы, няни, домашние работники, занятые уходом за пожилыми людьми. Они могут работать без статуса ИП, но должны уведомлять ФНС о своей деятельности.

Регионы могут увеличить размер вычета при расчете НДФЛ, если гражданин пожертвовал в пользу учреждений культуры от 25% до 30% от годового дохода.

Льготы для предпенсионеров

Предпенсионеры могут освободиться от налога на жилой дом, квартиру, комнату, гараж, мастерскую, земельный участок площадью до 600 кв. метров, хозяйственную постройку площадью до 50 кв. метров. В 2019 году ФНС оповестит граждан о наличии льгот перед рассылкой уведомлений.

Предпенсионеры — это люди, которые до 31 декабря 2018 года получили бы право на пенсию, но из-за повышения пенсионного возраста не стали пенсионерами.

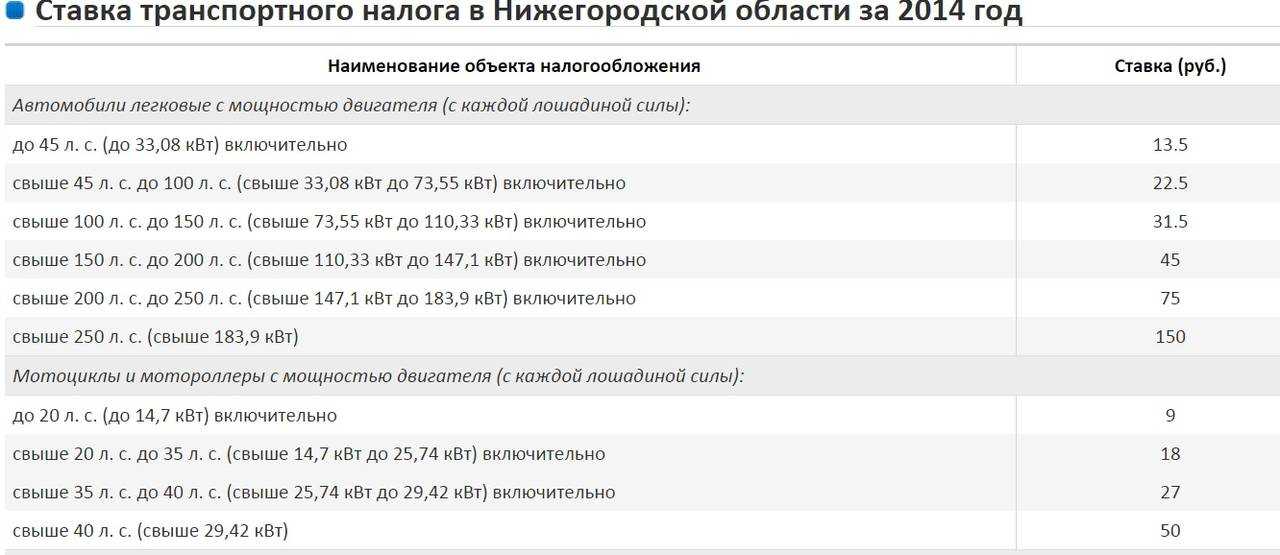

Из-за пенсионной реформы некоторые регионы РФ добавили предпенсионеров в льготную категорию по уплате транспортного налога. В Самарской области предпенсионеры не платят транспортный налог с автомобиля мощностью до 150 л.с. Инвалиды, многодетные семьи и пенсионеры полностью освобождаются от транспортного налога, если мощность автомобиля не превышает 100 л.с.

В большинстве регионов РФ от транспортного налога освобождены:

- инвалиды и ветераны ВОВ,

- узники фашистских гетто и лагерей,

- ветераны труда,

- герои России и СССР,

- лица, награжденные орденами Славы,

- ветераны боевых действий и инвалиды войн,

- инвалиды 1 и 2 группы,

- пенсионеры возрастом от 55-60 лет.

Исключение — пенсионеры, которые работали в условиях Крайнего Севера. Для них предусмотрено снижение возраста на 5-10 лет.

Исключение — пенсионеры, которые работали в условиях Крайнего Севера. Для них предусмотрено снижение возраста на 5-10 лет. - жертвы Чернобыльской аварии,

- лица, участвовавшие в испытаниях термоядерного и ядерного оружия,

- лица, устраняющие последствия аварийных ситуаций,

- родитель ребенка-инвалида,

- родители с тремя и более детьми.

В некоторых регионах от транспортного налога освобождаются инвалиды 3 группы.

Как стать «предпенсионером»?

Можно обратиться в Пенсионный Фонд лично, через МФЦ или подать заявление через сайты: https://es.pfrf.ru/ и https://www.gosuslugi.ru/. В течение 3-х рабочих дней после запроса гражданину предоставят электронный документ, где статус предпенсионера подтвердят или опровергнут. Если информации о гражданине будет недостаточно, чтобы вынести вердикт, то он получит уведомление с объяснением порядка включения данных о стаже в индивидуальный лицевой счет.

Облагается ли налогом покупка автомобиля в 2022 году?

Можно ли списать автомобиль на расходы по бизнесу?

Вы технически не можете полностью списать покупку нового автомобиля. Однако вы можете вычесть или стоимости из вашего валового дохода.

Однако вы можете вычесть или стоимости из вашего валового дохода.

Есть также много других расходов, которые вы можете вычесть, чтобы уменьшить свой налоговый счет, например, налог с продажи автомобиля и другие расходы на автомобиль.

Вычет расходов на транспортные средства в соответствии с Разделом 179

Раздел 179 Кодекса IRS позволяет налогоплательщику списывать стоимость определенных видов имущества по налогу на прибыль в качестве коммерческих расходов. Он был разработан, чтобы побудить владельцев бизнеса покупать оборудование и инвестировать в себя. Чтобы использовать его, IRS обычно требует, чтобы стоимость имущества была капитализирована и амортизирована — подробнее об этом ниже.

Чтобы соответствовать разделу 179, ваш автомобиль — новый или бывший в употреблении — должен соответствовать следующим требованиям:

- Он должен весить менее 6000 фунтов (за исключением машин скорой помощи, катафалков и других тяжелых транспортных средств)

- Он должен быть профинансированы и использоваться для бизнеса до 31 декабря, и

- Он должен использоваться для бизнеса не менее 50% времени.

Примечание. Из стоимости автомобиля можно вычесть только процент коммерческого использования. Таким образом, если вы используете свой автомобиль для работы 70% времени, вы можете вычесть 70% стоимости.

Как владелец бизнеса, гиг-работник или самозанятый человек вы должны использовать форму 4562, чтобы сообщить о своих вычетах по Разделу 179.

Следует помнить одну важную вещь: чтобы вычесть амортизацию автомобиля, вам придется отказаться от стандартного вычета пробега. Подробнее об этом позже!

Как действует амортизация в соответствии с Разделом 179

Раньше, когда вы покупали товар, который подпадал под списание, вы могли ежегодно списывать только часть стоимости.

Раздел 179, однако позволяет владельцам бизнеса и самозанятым лицам списывать всю покупную стоимость соответствующего оборудования в течение одного налогового года. (Это относится к бизнес-активам, таким как оборудование компании, мебель и даже компьютеры, а также к автомобилям. )

)

Естественно, владельцы бизнеса предпочитают вычитать стоимость расходов в год, когда они покупают.

Ограничения на вычеты по Разделу 179

Раздел 179 позволяет вам вычесть 100% стоимости соответствующих товаров до определенного предела. (На 2021 год общий лимит составляет 1 040 000 долларов США.) После Раздела 179предел расходов достигнут, вы получаете приятную маленькую привилегию, называемую амортизационным бонусом.

В частности, для автомобилей лимит Раздела 179 составляет от 10 100 до 18 100 долларов США с амортизацией бонуса.

{email_capture}

Вычет налога с продаж автомобилей

Вы можете воспользоваться этим вычетом амортизации только в том случае, если вы используете свой автомобиль для бизнеса. Но независимо от того, купили вы его для работы или нет, есть определенные расходы, которые вы можете вычесть, например налог с продаж, который вы заплатили за него.

Списание налога с продаж транспортных средств на коммерческие расходы

Если вы ездите на новом автомобиле по работе, вы можете вычесть уплаченный за него налог с продаж в соответствии с Приложением C. Просто укажите уплаченную сумму в строке 23. Есть альтернативный способ списать налог с продажи автомобиля. Вы не можете использовать этот метод, если вычтите его из списка C — вам придется выбрать один или другой.

Просто укажите уплаченную сумму в строке 23. Есть альтернативный способ списать налог с продажи автомобиля. Вы не можете использовать этот метод, если вычтите его из списка C — вам придется выбрать один или другой.

Если вы перечислите свои личные отчисления, вы сможете списать государственные и местные налоги с продаж, уплаченные за новый автомобиль. (Обратите внимание, что в некоторых штатах при покупке автомобиля не взимается налог с продаж. Это Аляска, Делавэр, Монтана, Нью-Гемпшир и Орегон.)

Кроме того, вы можете вычесть подоходный налог, уплаченный за год. Вам придется выбрать один вариант, потому что вы не можете выбрать оба.

Вы сообщаете об этих вычетах в Приложении A, форме подоходного налога, которую вы используете для отчета о ваших личных расходах, не подлежащих обложению налогом.

Расписание A также позволяет списать регистрационный номер или налог на имущество транспортного средства. Вы вычитаете адвалорный налог, который заменяет налог с продаж, когда дело доходит до регистрации транспортного средства. Сумма вашего адвалорного налога зависит от стоимости сделки или имущества,

Сумма вашего адвалорного налога зависит от стоимости сделки или имущества,

В общей сложности ваш вычет подоходного налога штата и местных налогов, налога с продаж и налога на имущество ограничен суммой в 10 000 долларов США.

Вычет процентов за финансируемые автомобили

Когда вы финансируете новый автомобиль, который собираетесь использовать для работы, вы не можете вычесть весь ежемесячный счет из ваших налогов. Однако вы можете списать часть процентов по автокредиту.

Помните, что вы можете вычесть только процент коммерческого использования вашего автомобиля. Таким образом, если вы используете свой автомобиль для работы 70 % времени, вы можете списать 70 % своего интереса к транспортному средству.

Чтобы списать проценты по автокредиту, вам придется вычесть фактические расходы на автомобиль вместо стандартной нормы пробега. Подробнее об этом!

{write_off_block}

Другие налоговые вычеты на транспортные средства

Если вы ездите на работу, вы будете тратить деньги на свой автомобиль еще долго после того, как закончите его погашение. Бензин, страховка и ремонт — все это складывается.

Бензин, страховка и ремонт — все это складывается.

К счастью, есть два утвержденных Налоговым управлением США метода вычета расходов на автомобиль: фактические расходы на эксплуатацию автомобиля и стандартная норма пробега. Вы можете найти оба вычета в своем Графике C, используемом для отчетности о деловых расходах.

Вам придется выбирать между двумя методами, так как вы не можете использовать оба одновременно.

Вычет фактических расходов на автомобиль

Фактические расходы на использование вашего автомобиля включают такие расходы, как бензин, мили, страхование, ремонт и техническое обслуживание, такие как замена масла и перестановка шин.

Хотя эти расходы могут показаться небольшими, общие затраты могут быстро возрасти. Мы рекомендуем использовать Keeper, наше приложение для отслеживания расходов, чтобы отслеживать, сколько вы тратите на свой автомобиль.

{upsell_block}

Вычет расходов на автомобиль на основе пробега

Стандартная ставка за пробег — это ставка, определяемая IRS, которую налогоплательщик может использовать для списания всех миль, которые он проехал в деловых целях. Отслеживание ваших миль для налогов будет работать в вашу пользу, если вы много ездите в течение своей работы.

Вот пример того, как работает фиксированная ставка. Стандартная ставка пробега в 2022 году составляет 0,585 доллара США с января по июнь и 0,625 доллара США с июля по декабрь. (Эта двойная норма пробега довольно необычна. Это способ IRS учитывать более высокие цены на бензин!)

Если вы проехали 2000 миль на работу с января по июнь и еще 3000 с июля, вот как будет вытекать математику:

- $ 0,585 x 2000 = 1,170 долл. США

- $ 0,625 x 3000 = 1 875 долл. США

- $ 1,170 + $ 1,875 = 3,0444444445 $ = 3,0445555515

- долл. США 1,170 долл.

В целом, это дает вам списание налога в размере 3045 долларов США за год за пробег.

Помните: если вы воспользуетесь стандартным вычетом пробега, вы не сможете списать ни амортизацию автомобиля, ни процентные платежи по автокредиту.

Миссия Keeper — помочь людям преодолеть сложность налогов. Иногда это приводит нас к обобщению налоговых рекомендаций. Пожалуйста, напишите [email protected], если у вас есть вопросы.

Что нужно знать об использовании служебного автомобиля в личных целях

Принадлежащий компании автомобиль, используемый в служебных целях (если это подтверждено документально), не считается налогооблагаемым доходом. Однако, когда ваш сотрудник использует автомобиль в личных целях, он облагается налогом и должен быть указан в форме W-2.

Что означает «использование служебного автомобиля в личных целях»?

Использование служебного автомобиля в личных целях для целей, не связанных с работой, является облагаемой налогом привилегией, известной как минимальная выгода. Использование служебного автомобиля в личных целях включает:

- Поездка вашего сотрудника между домом и работой, если она осуществляется на регулярной основе.

- Поездки, не связанные с целью вашей организации, работой, торговлей и т. д.

- Используйте в отпуске или на выходных.

- Использование кем-либо, кроме сотрудника вашей компании.

Нечастое использование служебного транспорта в личных целях обычно вычитается из заработной платы сотрудника.

Что делать, если служебный автомобиль используется в личных целях?

Стоимость личного использования служебного автомобиля должна указываться в качестве дохода не реже одного раза в год. Существует четыре варианта отчета об использовании служебного автомобиля:

Общий метод оценки

Общий метод оценки определяется затратами, которые понесет физическое лицо при аренде того же автомобиля на тех же условиях в том же географическом районе.

Метод годовой стоимости аренды

Чтобы использовать этот метод, умножьте годовую стоимость аренды автомобиля (согласно таблице годовой стоимости аренды IRS) на процент пробега личных миль. Это даст вам Справедливую рыночную стоимость (FMV) личного использования сотрудником автомобиля, предоставленного компанией.

Это даст вам Справедливую рыночную стоимость (FMV) личного использования сотрудником автомобиля, предоставленного компанией.

Обратите внимание, что сумма, определенная в таблице, включает стоимость обслуживания и страхования транспортного средства, но не стоимость топлива, предоставленного работодателем. Это надо оценивать отдельно.

Метод центов за милю

При использовании этого метода FMV определяется путем умножения стандартного коммерческого пробега Налогового управления США на количество пройденных личных миль.

Для использования этого метода должны быть выполнены два условия:

- Автомобиль должен проезжать не менее 10 000 миль в год.

- Максимальный FMV автомобиля для использования с этим методом составляет 56 100 долларов США.

Ставка возмещения расходов на деловые мили IRS составляет 62,5 цента за милю по состоянию на 1 июля 2022 года.

Цены на 2023 год будут опубликованы в декабре.

Метод стоимости поездок на работу

Значение рассчитывается путем умножения количества поездок на 1,50 доллара США (в одну сторону) или на 3 доллара США (туда и обратно). Однако для использования этого метода необходимо выполнить несколько условий:

Однако для использования этого метода необходимо выполнить несколько условий:

- Транспортное средство принадлежит вам или арендовано вами и предоставлено вашему сотруднику для использования в связи с вашим бизнесом.

- Вам требуется, чтобы ваш сотрудник ездил на работу и/или с работы.

- У вас есть письменная политика, запрещающая вашему сотруднику (и членам его семьи) использовать автомобиль в личных целях, кроме поездок на работу и с работы. Кроме того, вы применяете эту политику.

- Является корпоративным должностным лицом, зарабатывающим не менее 120 000 долларов США или более

- Директор

- Заработок не менее 245 000 долларов США или более

- Владеет 1% или более акций, капитала или доли прибыли в бизнесе

- Выборное должностное лицо

Как рассчитать личное использование служебного автомобиля?

Вот еще несколько полезных советов, когда вы решаете, какой метод использовать для расчета использования личного автомобиля:

- последующие годы вы предоставляете транспортное средство сотруднику.

Исключение — пенсионеры, которые работали в условиях Крайнего Севера. Для них предусмотрено снижение возраста на 5-10 лет.

Исключение — пенсионеры, которые работали в условиях Крайнего Севера. Для них предусмотрено снижение возраста на 5-10 лет.