Содержание

как рассчитать и оплатить, сроки уплаты, налоговая ставка и льготы

Транспортный налог — один из имущественных налогов. Платят его владельцы транспортных средств. Рассказываем, какой транспорт облагается налогом, какие бывают льготы, как платить налог и что будет, если его не платить.

Кто платит транспортный налог

Платить транспортный налог должны компании, предприниматели и граждане без статуса ИП, на которых зарегистрированы транспортные средства.

Обязанность платить налог возникает сразу после государственной регистрации транспорта и прекращается после его снятия с учета. До тех пор, пока компания или ИП не поставят транспорт на учет на свое имя, они не будут считаться плательщиком транспортного налога.

Если владелец зарегистрированного транспорта не пользуется им — например, передал его по доверенности либо транспорт простаивает или на консервации, — владелец все равно уплачивает налог.

Налогоплательщики — в ст. 357 НК РФ

Если компания передала свой автомобиль в аренду, она остается плательщиком транспортного налога.

Кому не нужно платить транспортный налог

Если транспортное средство не зарегистрировано, платить транспортный налог не нужно. Например, не должна платить налог компания-правопреемник, которая получила транспорт в ходе реорганизации, но не перерегистрировала его на себя.

Незарегистрированный транспорт — в письме ФНС № БС-4-21/15757

Еще не платят налог, если транспорт угнан, уничтожен, конфискован или изъят за долги — даже если такие транспортные средства зарегистрированы на владельца.

Налоговая узнает, что транспорта нет у налогоплательщика по его заявлению, к которому он прикладывает подтверждающие документы. Если документов нет, то налоговая сама запросит их, например, в полиции или у приставов.

За какой транспорт нужно платить налог

Виды транспортных средств, за которые нужно платить транспортный налог, перечислены в статье 358 налогового кодекса. Например, это автомобили, мотоциклы, мотороллеры, автобусы, самолеты, вертолеты, теплоходы, яхты, катера, моторные лодки, гидроциклы.

Объекты налогообложения — в ст. 358 НК РФ

Некоторые виды транспорта освобождены от уплаты налога — это легковые автомобили для инвалидов, промысловые морские и речные суда, а также зарегистрированные на сельскохозяйственных производителей тракторы, самоходные комбайны всех марок, молоковозы.

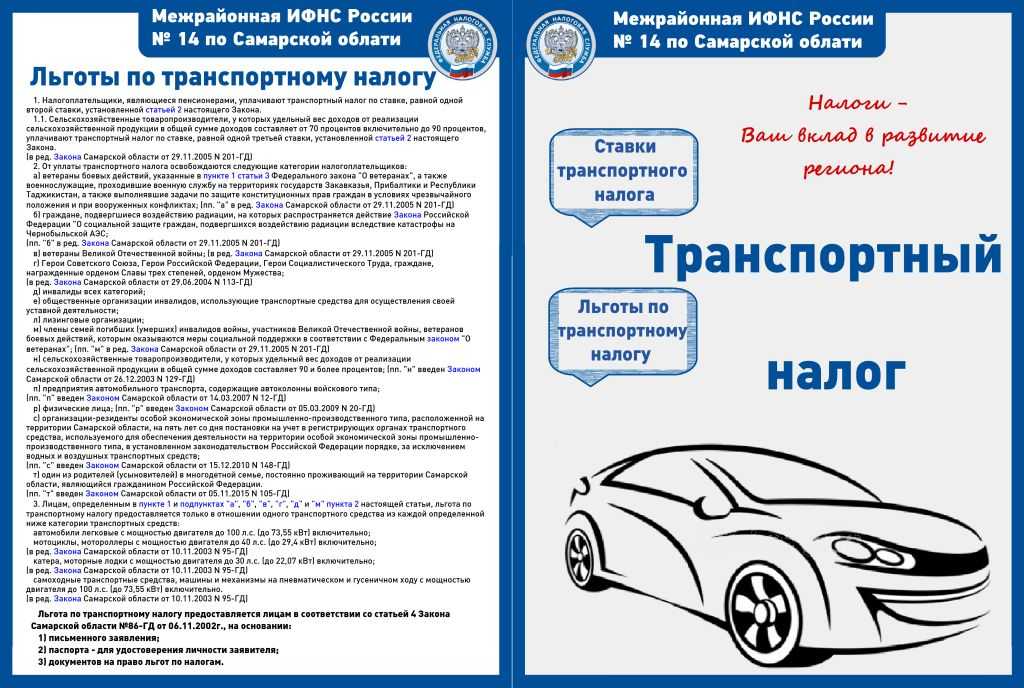

Налоговые льготы

Федеральных льгот по транспортному налогу нет. Региональные льготы могут установить законодательные органы субъектов РФ: например, в Москве — Мосгордума, в Санкт-Петербурге — Заксобрание.

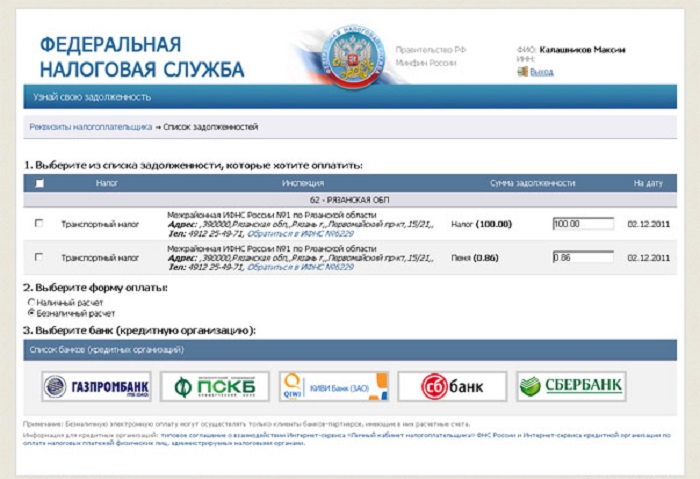

Чтобы узнать, действует ли в регионе льгота, нужно на сайте налоговой службы зайти в раздел «Справочная информация о ставках и льготах по имущественным налогам». Там выбрать транспортный налог, год и регион.

Льготы по транспортному налогу

Loading…

В сервисе можно проверить, есть ли в вашем регионе льгота по транспортному налогу и каким документом она установлена

Общая формула для расчета транспортного налога

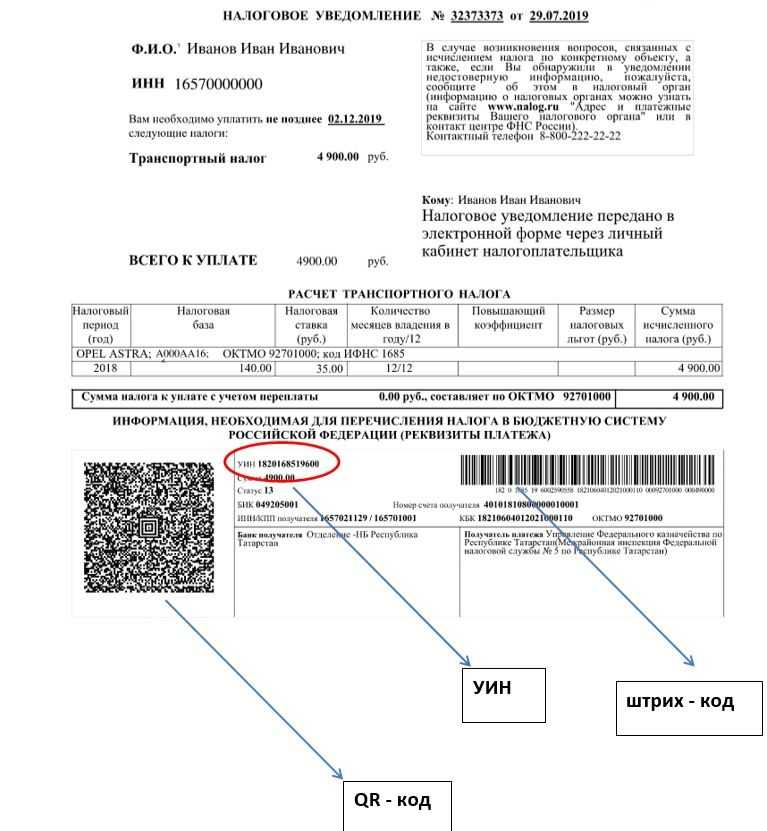

За предпринимателя транспортный налог рассчитывает налоговая и присылает ему уведомление с суммой к уплате. Компании рассчитывают налог самостоятельно.

Компании рассчитывают налог самостоятельно.

Годовую сумму налога определяют по формуле:

Loading…

Налоговой базой по транспортному налогу считают:

- мощность двигателя в лошадиных силах — для транспортных средств с двигателями, кроме воздушных судов с реактивными двигателями;

- валовую вместимость, указанную в судовых документах, — для водных несамоходных (буксируемых) транспортных средств;

- паспортную статистическую тягу реактивного двигателя в килограммах силы — для воздушных судов с реактивными двигателями;

- единицу транспортного средства — для остальных водных и воздушных транспортных средств.

Налоговую базу определяют отдельно по каждому транспортному средству.

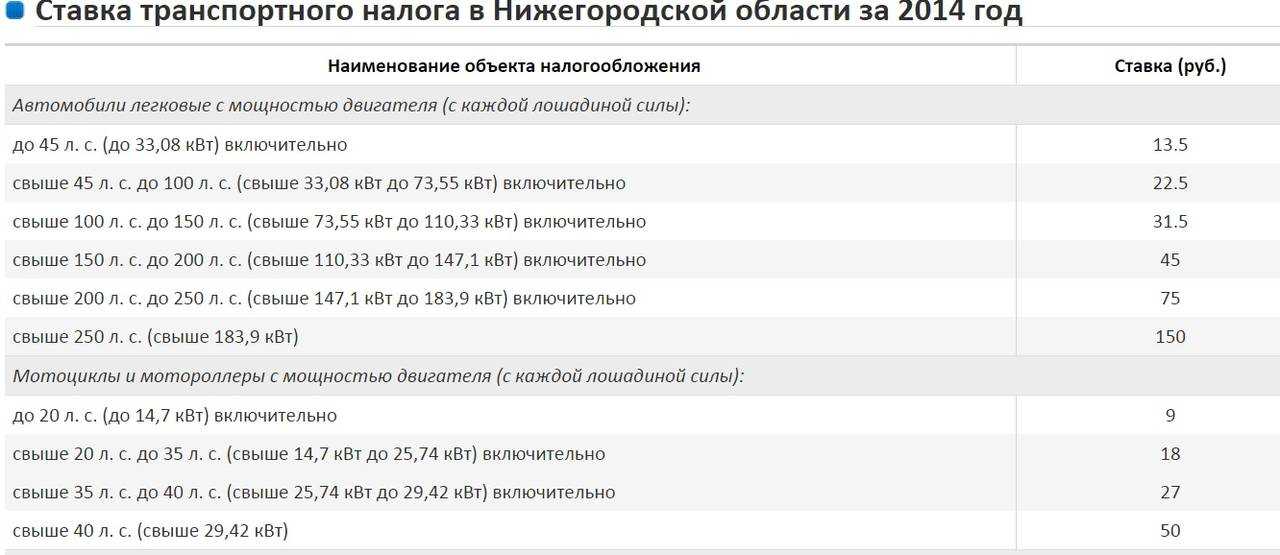

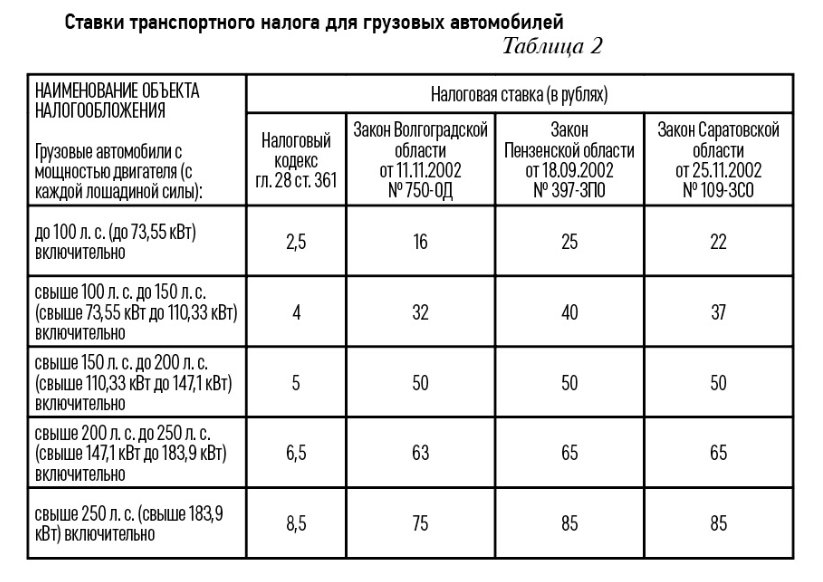

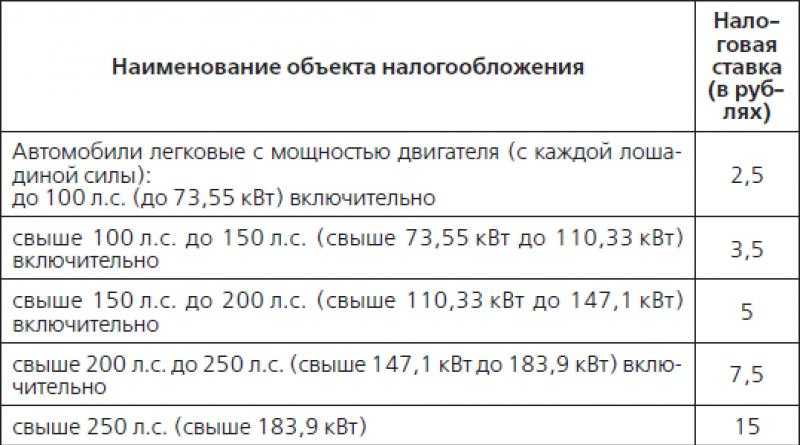

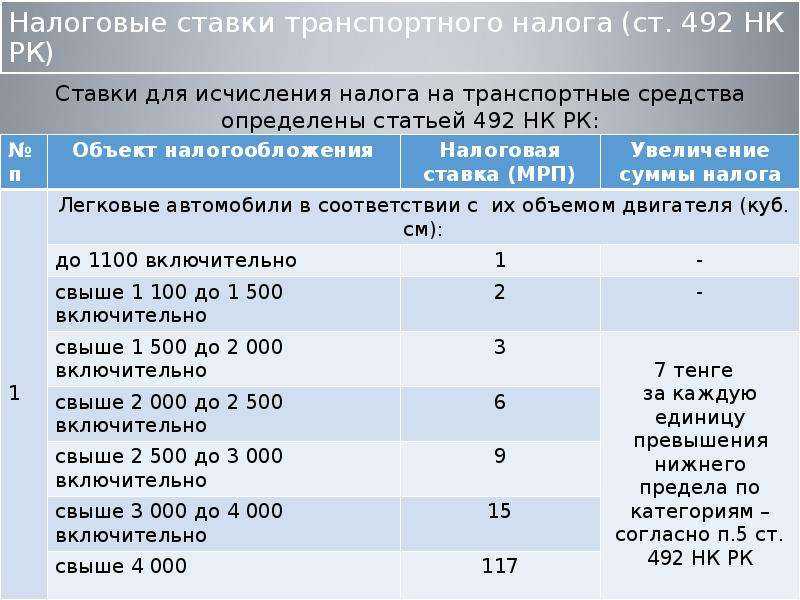

Налоговые ставки зависят от категории транспортного средства, а в случае с автомобилем — еще от мощности двигателя. Основные ставки перечислены в налоговом кодексе. Региональные законы могут предусматривать другие ставки, увеличенные или уменьшенные, но не более чем в десять раз.

Налоговые ставки — в п. 1 ст. 361 НК РФ

Узнать ставку транспортного налога в регионе можно на сайте налоговой службы.

Ставка транспортного налога

На балансе компании из города Первоуральска Свердловской области числится грузовой автомобиль с мощностью двигателя 155 л. с. Ставка транспортного налога для этой категории транспортных средств составляет 14,7 ₽ за 1 л. с.

Транспортный налог за год: 155 л. с. × 14,7 ₽/л. с. = 2279 ₽.

Повышающий коэффициент для дорогостоящих автомобилей. Перечень автомобилей, по которым налог за 2021 год рассчитывают с повышающими коэффициентами, опубликован на сайте Минпромторга. Там же будет опубликован список на 2022 год, на время написания статьи его еще нет.

Перечень дорогостоящих автомобилей на 2021 год

Коэффициент владения транспортным средством

Бывает, что автомобилем владеют не весь год. В этом случае сумму транспортного налога рассчитывают по числу полных месяцев регистрации транспортного средства.

Loading…

Месяц постановки на учет считают полным, если транспортное средство зарегистрировано до 15-го числа включительно. А месяц снятия с учета — если регистрация прекращена после 15-го числа.

Не нужно рассчитывать и платить транспортный налог в таких случаях:

- если зарегистрировали и сняли с учета автомобиль одним днем;

- зарегистрировали и сняли с учета в период с первого по 15‑е число одного месяца;

- зарегистрировали после 15-го числа одного месяца и сняли с учета до 15-го числа следующего.

Покажем на примере, как рассчитать размер транспортного налога.

Компания «Альфа» из города Первоуральска Свердловской области купила грузовой автомобиль с мощностью двигателя 155 л. с. и 10 февраля 2021 года зарегистрировала его в ГИБДД.

25 сентября 2021 года автомобиль продали и сняли с учета.

Получается, грузовик был зарегистрирован в компании в течение восьми месяцев: февраль, март, апрель, май, июнь, июль, август, сентябрь.

Февраль считаем полным месяцем, потому что автомобиль зарегистрирован до 15-го числа, а сентябрь — потому что снят с учета после 15-го числа.

Ставка транспортного налога для грузовиков — 14,7 ₽ за 1 л. с.

Транспортный налог с учетом коэффициента использования: 155 л. с. × 14,7 ₽/л. с. × 8 мес. / 12 мес. = 1519 ₽.

Как и куда платить транспортный налог

Налоговый период по транспортному налогу — календарный год.

Отчетные периоды у компаний — первый, второй и третий кварталы. Налог платят раз в год или четыре раза в год. Это зависит от того, установлены ли отчетные периоды в регионе.

Если в регионе установлены отчетные периоды, в течение года компания должна рассчитывать авансовые платежи и перечислять их каждый квартал. Смотреть нужно в региональном законодательстве. Например, такие периоды есть в Московской области, поэтому здесь нужно платить налог четыре раза в год.

п. 1 ст. 2 закона Московской области от 16. 11.2002 № 129/2002-ОЗ

11.2002 № 129/2002-ОЗ

Чтобы узнать сумму авансового платежа, нужно годовой налог разделить на четыре.

Если отчетные периоды не установлены, транспортный налог нужно рассчитывать и платить один раз в год. Например, так делают в Свердловской области.

Сроки уплаты. Транспортный налог нужно перечислить не позднее 1 марта года, следующего за истекшим годом.

Порядок и сроки уплаты — в п. 1 ст. 363 НК РФ

Авансовые платежи перечисляют не позднее последнего числа месяца, следующего после истекшего квартала. Например, налог за первый квартал 2022 года уплачивают до 4 мая 2022 года, так как 30 апреля — выходной, ближайший рабочий день — 4 мая.

В 2022 году авансовые платежи с учетом выходных дней платят:

- за первый квартал — до 4 мая;

- за второй квартал — до 1 августа;

- за третий квартал — до 31 октября.

Предприниматели всегда платят налог один раз в год до 1 декабря по уведомлению из налоговой. Авансовые платежи по транспортному налогу они не перечисляют.

Куда уплачивать транспортный налог

| Вид транспорта | Место уплаты налога |

|---|---|

| Автотранспорт | По месту госрегистрации |

| Мотоциклы | По месту госрегистрации |

| Воздушный транспорт | По местонахождению компании — собственника воздушного судна |

| Водные суда | По месту госрегистрации |

| Маломерные суда | По месту нахождения компании |

Декларацию по транспортному налогу подавать не нужно. Компании сами рассчитывают и перечисляют налог в бюджет, а налоговая контролирует правильность уплаты по сведениям из ГИБДД или иного регистрирующего органа. Результаты своих расчетов инспекция отразит в сообщении.

Несвоевременная уплата или неуплата налога

Если транспортный налог и авансовые платежи были перечислены позже срока, налоговая может начислить пени.

Пеня — в ст. 75 НК РФ

Пени компании за просрочку посчитают так:

- до 30 дней — в размере 1/300 ставки ЦБ РФ;

- от 31-го дня — 1/300 ставки ЦБ РФ, действующей в период 30 дней + 1/150 ставки ЦБ РФ, действующей с 31-го дня.

Пени ИП посчитают в размере 1/300 ставки ЦБ РФ за каждый день просрочки независимо от ее величины.

Штраф будет за неуплату или неполную уплату налога — 20% от суммы неуплаченного налога. Если налоговая докажет, что неуплата произошла умышленно, то штраф возрастет до 40%. Для ИП такого штрафа нет, так как сумму налога считает ФНС.

Оштрафовать организацию могут только за неуплату или неполную уплату налога по итогам года. На сумму неуплаченных авансовых платежей штрафы не начисляют.

Loading…

Куда платить транспортный налог, если авто числится в другом городе

Зарегистрировать транспорт можно в любом месте

Как следует из приведенной ситуации, автомобиль зарегистрирован за компанией.

Регистрируют транспорт в соответствии с Правилами регистрации автомототранспортных средств и прицепов к ним в Государственной инспекции безопасности дорожного движения, утвержденными приказом МВД России от 24 ноября 2008 г. № 1001 (далее – Правила № 1001).

Собственник обязан зарегистрировать автомобиль в течение 10 суток после приобретения. Этого требует пункт 4 Правил № 1001.

За юридическими лицами транспорт регистрируют по местонахождению юрлиц либо по местонахождению их обособленных подразделений (п. 24.3 Правил № 1001). При этом под местонахождением компании понимают место ее государственной регистрации.

Между тем в пункте 24.5 Правил № 1001 установлено, что регистрационные действия осуществляет любое регистрационное подразделение ГИБДД вне зависимости от места регистрации или нахождения юрлица либо его обособленного подразделения.

В данном случае автомобиль зарегистрировали не там, где расположена организация, что не противоречит Правилам № 1001.

Налог нужно платить по месту учета организации или подразделения

Рассмотрим, какие нормы регламентируют порядок уплаты транспортного налога и представления отчетности по нему.

Плательщики транспортного налога – это лица, на которых зарегистрированы транспортные средства, признаваемые объектом налогообложения (ст. 357 Налогового кодекса РФ). Налог, согласно пункту 1 статьи 363 Налогового кодекса РФ, указанные лица должны платить по местонахождению транспорта.

357 Налогового кодекса РФ). Налог, согласно пункту 1 статьи 363 Налогового кодекса РФ, указанные лица должны платить по местонахождению транспорта.

Аналогичная норма предусмотрена и для сдачи отчетности. Налоговую декларацию по транспортному налогу организация подает тоже по местонахождению транспортных средств. Такой порядок установлен в пункте 1 статьи 363.1 Налогового кодекса РФ.

В свою очередь, местом нахождения транспорта (в частности, автомобилей) признают местонахождение организации или ее обособленного подразделения, по которым зарегистрировано транспортное средство (подп. 2 п. 5 ст. 83 Налогового кодекса РФ).

Таким образом, на сегодняшний день порядок уплаты транспортного налога и представления отчетности не зависит от места регистрации автомобиля.

Напомним: налоговый период по налогу – календарный год. Декларацию подают один раз в год не позднее 1 февраля года, следующего за истекшим налоговым периодом (ст. 360, 363.1 Налогового кодекса РФ).

Проверить, правильно ли вы ее заполнили, можно самостоятельно, воспользовавшись контрольными соотношениями. Они приведены в письме ФНС России от 7 апреля 2015 г. № БС-4-11/5693@.

Они приведены в письме ФНС России от 7 апреля 2015 г. № БС-4-11/5693@.

Писать заявление в ИФНС не надо

В отношении постановки организации на налоговый учет отметим следующее.

Налоговая инспекция обязана поставить организацию на учет по местонахождению принадлежащего ей транспорта в течение пяти дней со дня получения соответствующих сведений. Их сообщает регистрирующий орган – ГИБДД МВД России. При этом налоговики в тот же срок (в течение пяти рабочих дней) обязаны выдать организации или направить по почте заказным письмом уведомление о постановке ее на учет. Этот документ подтверждает, что организацию поставили на учет по местонахождению принадлежащего ей транспорта. Такой порядок предусмотрен в пункте 2 статьи 84 и пункте 5 статьи 85 Налогового кодекса РФ.

Датой постановки организации на учет в ИФНС будет являться дата регистрации автомобиля в Госавтоинспекции (п. 8 Порядка постановки на учет утвержденного приказом Минфина России от 5 ноября 2009 г. № 114н).

Следовательно, направить налоговикам сведения о регистрации автомобиля по местонахождению организации (ее обособленных подразделений) – это обязанность уполномоченного органа. В рассматриваемой ситуации – ГИБДД. А поставить организацию на учет на основании полученной информации и уведомить об этом организацию – обязанность налоговой инспекции.

Данный вывод подтверждают письма Минфина России от 20 ноября 2013 г. № 03-05-05-04/49748, от 7 ноября 2013 г. № 03-05-05-04/47596, от 14 октября 2013 г. № 03-05-05-04/42748.

Другими словами, строительная фирма, зарегистрировав автомобиль в Госавтоинспекции, никаких действий для постановки автомобиля на учет в ИФНС предпринимать не обязана. Поскольку действующий порядок этого не требует. Но если уведомление о постановке на учет от налоговиков компания в силу каких-либо причин не получила, то рекомендуем ей обратиться в свою налоговую инспекцию – туда, где компания зарегистрирована, чтобы выяснить причину.

Подытожим сказанное.

Даже когда организация зарегистрировала автомобиль в ГИБДД другого города (не там, где находится сама), транспортный налог по этому автомобилю она платит по своему местонахождению. И декларацию сдает в свою налоговую инспекцию (исходим из того, что обособленных подразделений у организации нет).

Если подразделения есть – все то же самое, только налог нужно платить и сдавать декларацию в ту ИФНС, где стоит на учете подразделение. Такой порядок будет действовать, если организация зарегистрирует автомобиль в ГИБДД не за собой, а за своим обособленным подразделением. В этом случае Госавтоинспекция сообщит о регистрации автомобиля в ИФНС по местонахождению этого подразделения. И соответствующее уведомление о постановке на учет строительной организации пришлет эта местная налоговая инспекция.

Важно запомнить

Сдать декларацию и уплатить транспортный налог нужно по местонахождению транспортных средств. Указанным местом признается местонахождение организации или ее обособленного подразделения, по которым зарегистрирован транспорт.

Налог на имущество транспортных средств — Департамент доходов

Возврат средств за автомобили ожидается в ближайшее время

В соответствии с Указом губернатора 2022-096 и принятием HB 6, Департамент доходов, Управление технологий Содружества, Управление государственного казначейства, окружные клерки и администраторы по оценке имущества совместно разработали процесс возмещения части платежей по налогу на имущество автотранспортных средств, сделанных в январе, феврале и части марта. Эти возмещения будут отражать разницу в сумме налога, уплаченного на основе оценочной стоимости транспортного средства в 2022 году, и суммы, которая подлежала бы уплате на основе оценочной стоимости транспортного средства в 2021 году.

Стоимость всех автомобилей была обновлена в марте, чтобы отразить это снижение до их стоимости 2021 года, после чего были собраны правильные суммы налогов. Все уведомления об уплате транспортного налога, начиная с апреля, отражают правильную сумму налога.

Чтобы упростить процесс возмещения, программные изменения в системе налогообложения автотранспортных средств позволят примерно 221 105 возмещений напрямую налогоплательщикам. Эти чеки планируется отправить по почте в течение двух недель, начиная примерно с середины-конца апреля.

Чек о возмещении будет отправлен Государственным казначейством по почте, и на внутренней стороне чека будет указан идентификационный номер транспортного средства (VIN). Если у вас несколько автомобилей, вы получите несколько чеков.

В чеки, выдаваемые государством, включаются:

- Платежи за транспортные средства за 2022 год, стоимость которых за 2022 год увеличилась по сравнению с 2021 годом; и

- Владелец и адрес транспортного средства в 2021 и 2022 годах были одинаковыми.

Секретарю округа необходимо будет обработать следующие транзакции, оценочные корректировки которых будут внесены PVA. Списки этих транзакций будут предоставлены каждому секретарю округа и PVA для их автоматического выполнения.

- Выплаты за 2022 г., если налогоплательщик не проживал по одному и тому же адресу на 1 января 2021 г. и 1 января 2022 г. По-прежнему будет существовать ограниченный круг обстоятельств, которые потребуют от налогоплательщика получения возмещения через местного клерка округа и офис администратора по оценке имущества. В частности, если автомобиль был куплен в 2021 году, то налог на имущество в 2021 году с этого автомобиля не взимается. Таким образом, нет информации для сравнения значения 2022 года, и возмещение не может быть произведено в рамках централизованного процесса штата. По этой причине владельцы транспортных средств, уплатившие налоги за 2022 год, должны будут добиваться возмещения на местном уровне. Такая же ситуация сложится, если человек переедет в Кентукки в 2021 году, а его транспортное средство впервые облагается налогом в 2022 году9.0003

Запросы о статусе возврата можно направлять по адресу

[email protected] или по телефону 502-564-8180.

Военный действующей службы

Военнослужащий действительной военной службы, в чьем заявлении об отпуске и доходах (LES) указан Кентукки в качестве штата проживания или налогооблагаемого штата является резидентом Кентукки или нет.

Военнослужащий действительной военной службы будет n ot должны платить налог на недвижимость в Кентукки, если он или она находится в Кентукки по военному приказу и в его/ее LES не указан Кентукки в качестве штата проживания или штата, облагаемого налогом.

Узнайте об освобождении военных от подоходного налога штата Кентукки.

Узнайте больше о Федеральном законе о гражданской помощи военнослужащим .

Формы освобождения от уплаты налога на прицепы

Определенные прицепы, используемые на маршрутах или в системах, которые частично находятся в Кентукки, а частично за его пределами, могут быть освобождены от адвалорного налога на имущество штата и местного уровня.

Чтобы узнать больше, в том числе о том, какие трейлеры соответствуют требованиям и какую документацию необходимо подать с помощью форм, приведенных ниже, ознакомьтесь с руководством DOR здесь.

Чтобы узнать больше, в том числе о том, какие трейлеры соответствуют требованиям и какую документацию необходимо подать с помощью форм, приведенных ниже, ознакомьтесь с руководством DOR здесь.Банкротство

Вы все равно можете получить счет по налогу на имущество, даже если вы подали заявление о банкротстве. Налог на имущество автотранспортных средств не подлежит уплате в результате банкротства, если на момент подачи заявления о банкротстве налоговая задолженность по уплате налога составляет менее одного (1) года. Если вы подаете заявление о банкротстве и должны уплатить налоги Министерству доходов (DOR), вы должны указать DOR в качестве кредитора в своем заявлении о банкротстве.

Развод

Налоговая служба требует окончательного решения о разводе и/или подписанных судьей юридических документов, прежде чем лицо может быть снято с налоговой ответственности. Решение о разводе должно быть подписано судьей до 1 января налогового года, за который редактируется налоговая запись.

Снятие транспортного средства с вашего имени и прекращение налоговой ответственности

Если у вас больше нет

транспортное средство, которым вы владели раньше, чтобы не платить БУДУЩЕЕ налогов на это транспортное средство, вы должны передать право собственности

Графства клерка. В том случае, если вы делаете

не имеете права собственности на транспортное средство, вам необходимо будет запросить дубликат права собственности

из Транспортного кабинета, а затем передать этот дубликат титула в

Графства клерка.Исторические номерные знаки

Транспортные средства считаются «историческими», если им двадцать пять (25) лет или больше и они используются в основном для выставок на выставках, парадах, турах и других специальных целях, но не для общего транспорта. Исторические автомобили лицензированы и зарегистрированы Транспортным кабинетом Кентукки. (KRS 186.043(2)(3))

Моторные лодки

Расчет налога на имущество и процедуры для моторных лодок и транспортных средств одинаковы.

(KRS 132.488) Определение моторной лодки см. в KRS 235.010.

(KRS 132.488) Определение моторной лодки см. в KRS 235.010.Продажа или передача транспортного средства

Если транспортное средство передается в любой год до уплаты налога на имущество на это транспортное средство, то в течение десяти (10) рабочих дней после даты передачи или после уведомления о передачи, уведомление о причитающемся налоге будет направлено лицу, владевшему транспортным средством 1 января -го года. (KRS 134.805(5)(b)) Уведомление о причитающихся налогах будет уведомлять лицо о сумме налога на имущество, которая все еще должна быть уплачена за транспортное средство.

Налог на имущество транспортных средств

Официальный представитель NCDMV: Налоги на имущество транспортных средств

JavaScript Требуется JavaScript должен быть включен, чтобы использовать некоторые функции этого сайта.

Для получения дополнительной помощи позвоните нам по телефону1-919-715-7000. По вопросам DMV звоните по телефону

919-715-7000. Наш почтовый адрес: 3101 Mail Service Center, Raleigh NC 27699-3101.Для использования некоторых функций этого сайта должен быть включен JavaScript.

Выполните одно из следующих действий:

Перезагрузить страницу

Посмотреть карту сайта

Законодательство штата Северная Каролина о налоге на имущество требует, чтобы округа оценивали стоимость транспортных средств, зарегистрированных в Отделе транспортных средств Северной Каролины.

В составе НЦДМВ

В рамках программы Tag & Tax Together владелец транспортного средства уплачивает налог на имущество одновременно со сбором за продление регистрации транспортного средства.Жители Северной Каролины, которые не зарегистрировали свои транспортные средства или не продлили регистрацию своих транспортных средств, должны внести свои транспортные средства в список своего округа проживания до 31 января каждого года.

Уплата налога на имущество за новый автомобиль

Клиенты, желающие оформить право собственности и зарегистрировать новое транспортное средство, могут выбрать отсрочку уплаты налога на имущество на 60 дней. Все остальные расходы должны быть внесены во время права собственности и регистрации. Владельцам будет выдан ограниченный номерной знак, а налог на имущество транспортного средства должен быть уплачен в течение 60 дней с момента регистрации. Затем будет выдана постоянная наклейка на оставшуюся часть года. Льготный период отсутствует.

Налог на имущество транспортных средств и оценка

Вопросы относительно стоимости транспортных средств и апелляции по налоговой стоимости следует направлять по адресу

налоговый инспектор округа, где зарегистрировано транспортное средство, а не NCDMV. Владельцы также могут рассчитать налог на имущество транспортного средства с помощью NCDMV.

расчет налога на имущество транспортных средств. Чтобы получить освобождение от налога на имущество, обратитесь в налоговую инспекцию своего округа. Он начисляется по ставке 5 процентов в течение оставшейся части месяца, следующего за датой истечения срока действия регистрационной наклейки. Начиная со второго месяца после даты платежа, проценты начисляются в размере 0,75% в месяц до тех пор, пока не будут уплачены налоги и сборы.Плата за просрочку также взимается при продлении регистрации, начиная с первого дня месяца, следующего за датой истечения срока действия.

Предыдущие налоговые платежи

Клиентам, которым требуется информация или квитанции об уплате налога на имущество в предыдущие годы, следует обратиться на MyDMV.

Февраль считаем полным месяцем, потому что автомобиль зарегистрирован до 15-го числа, а сентябрь — потому что снят с учета после 15-го числа.

Февраль считаем полным месяцем, потому что автомобиль зарегистрирован до 15-го числа, а сентябрь — потому что снят с учета после 15-го числа.

Чтобы узнать больше, в том числе о том, какие трейлеры соответствуют требованиям и какую документацию необходимо подать с помощью форм, приведенных ниже, ознакомьтесь с руководством DOR здесь.

Чтобы узнать больше, в том числе о том, какие трейлеры соответствуют требованиям и какую документацию необходимо подать с помощью форм, приведенных ниже, ознакомьтесь с руководством DOR здесь.

(KRS 132.488) Определение моторной лодки см. в KRS 235.010.

(KRS 132.488) Определение моторной лодки см. в KRS 235.010.