Содержание

пунктуация — Как вариант — Русский язык

Вопрос задан

Изменён

8 лет 2 месяца назад

Просмотрен

11k раз

Извиняюсь, если вопрос уже сто раз задавался.

Нужна ли запятая, если «как вариант» стоит в конце предложения? В значении «можно сделать так, но необязательно».

Напр. «Можно объединить эти два предложения, как вариант».

- как

- пунктуация

Обособление оборота «как вариант» является факультативным и определяется по структуре предложения и позицией оборота в нем. Оборот не обособляется, если входит в основное сообщение в нераспространенном предложении. В остальных случаях оборот имеет имеет значение добавочного сообщения и обособляется.

ПРИМЕРЫ

1) Оборот не обособляется: Это просто как вариант. Как вариант подходит. Жить «на пособие» я не рассматриваю как вариант.

Как вариант подходит. Жить «на пособие» я не рассматриваю как вариант.

2) Оборот обособляется (иногда с помощью тире):

Как вариант, можно предложить зафиксировать существующий уровень финансирования. Это я только так, как вариант (пояснение). И как вариант, было предложено переделывать машины, переставляя руль с одной стороны на другую. Как вариант, можно предложить зафиксировать существующий уровень финансирования. Как вариант ― нужен кредит.

РЕШЕНИЕ

1) В данном случае это добавочное сообщение, которое желательно обособить: «Можно объединить эти два предложения, как вариант». Или: «Можно объединить эти два предложения — как вариант».

В то же время позиция оборота не очень подходит для обособления, поэтому лучше перестроить предложение: «Можно, как вариант, объединить эти два предложения». «Как вариант, можно объединить эти два предложения».

Здесь напрашивается «как» в значении «в качестве», поэтому не придает двусмысленности фраза: «Можно объединить эти два предложения как вариант» (в качестве варианта).

Зарегистрируйтесь или войдите

Регистрация через Google

Регистрация через Facebook

Регистрация через почту

Отправить без регистрации

Почта

Необходима, но никому не показывается

Отправить без регистрации

Почта

Необходима, но никому не показывается

Нажимая на кнопку «Отправить ответ», вы соглашаетесь с нашими пользовательским соглашением, политикой конфиденциальности и политикой о куки

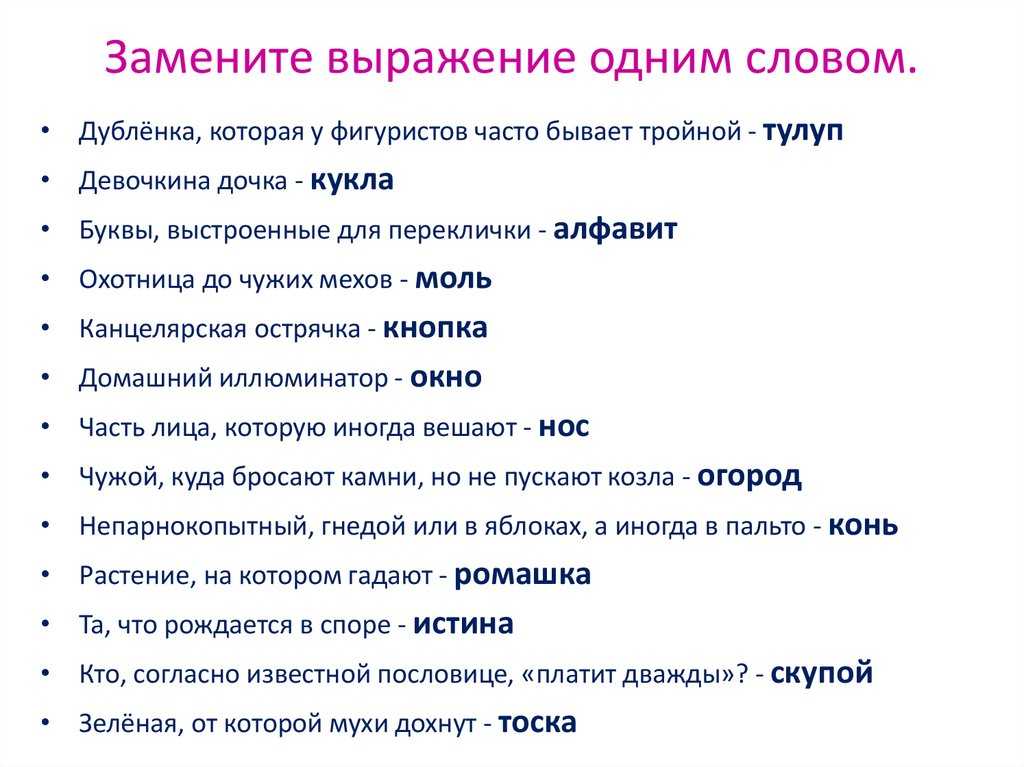

9 лжевводных слов, после которых вы упорно ставите запятую.

Не надо так

Не надо так

Сколько, можно, ставить, эти, запятые! Не ставить их совсем, конечно, нельзя, но лучше если все запятые будут на своём месте. Им комфортнее, а вы — грамотнее.

Правильно: однажды я опоздал на самолёт

Кошмар всех путешественников, да и вообще любого человека. Лучше слушаться маму — и приезжать заранее (часов за пять). А ещё не ставить ненужную запятую после слова «однажды». Это наречие, которое ошибочно принимают за вводное слово, и выделяют запятыми. Напрасно. Проверить на «лжевводность» просто: вводные слова, как правило, не отвечают на вопросы. Так что тут достаточно задать вопрос. Когда опоздал на самолёт? Однажды.

Правильно: и вот уже почти лето

Две лишние запятые детектед! Вот только зачем? Мы тоже не знаем. «Вот» — это указательная частица, которая крайне редко обособляется запятыми. Запятая нужна, если следующая часть предложения уточняет, раскрывает смысл предыдущего: «Давно хотел рассказать новость. Так вот, теперь я классный руководитель 5 классов». К нашему примеру с почти летом (и многим другим примерам с «вот») этот вариант не очень подходит. Сдерживайте свои пунктуационные порывы.

К нашему примеру с почти летом (и многим другим примерам с «вот») этот вариант не очень подходит. Сдерживайте свои пунктуационные порывы.

Правильно: однако всё не так просто

Однако всё просто! Хотя… Иногда «однако» — это лжевводное слово, иногда — вводное. Если «однако» стоит в начале простого предложения и его можно заменить на «но» — значит, перед вами не вводное слово, а союз. Запятая может стоять в том случае, если после «однако» следует другой обособляемый оборот, например: «Однако, как предсказывает „Мел“, большинство школьников напишут ЕГЭ на отлично». Если «однако» стоит в середине или в конце предложения, то оно вполне может быть вводным словом со значением противопоставления: «Вот вы меня надули, однако!»/

Правильно: к тому же всегда есть соблазн поставить запятую

Знакомимся с ещё одним лжевводным сочетанием. После «к тому же» запятая не нужна. Только если после этих слов не идёт обособляемый оборот. Например: к тому же, думаю, всё равно бы ничего не вышло.

Правильно: Учиться классно. Особенно если не задают домашку

Если наречие «особенно» стоит в начале предложения, то знаки препинания вообще не ставятся. А если со слова «особенно» начинается оборот с уточнением или разъяснением, то он обособляется целиком. Например: учиться классно, особенно если не задают домашку.

Правильно: в тексте как минимум две ошибки

Что делать, если отчаянно хочется поставить запятую после лжевводного сочетания «как минимум»? Просто держать себя в руках. Это не мы сказали, а организатор «Тотального диктанта» и заместитель руководителя школы филологии ВШЭ Мария Ровинская в одном интервью. Правда, иногда допускаются авторские запятые, чтобы подчеркнуть интонационную паузу. Но, по секрету говоря, авторские знаки препинания возможны где угодно. Только тссс.

Правильно: он пришёл в школу как опытный педагог

Нас тоже бесит запятая перед «как», не переживайте. Потому что бывает сложно определить, когда она нужна, а когда нет. Проще пойти от обратного: запомнить, когда запятая перед «как» нужна, а во всех остальных случаях её не ставить. Запятая нужна в оборотах с указательными словами: «так… как», «такой… как», «тот… как» и «столь… как», «как и…». Ещё пригодится в сравнительных оборотах (хочу быть, как президент). И, наконец, в сложных предложениях, когда «как» присоединяет придаточное предложение. Тут у нас не сравнение, а значение «в качестве». Пришёл в школу в качестве кого? Опытного педагога. Внимательно вчитывайтесь — другого рецепта нет.

Проще пойти от обратного: запомнить, когда запятая перед «как» нужна, а во всех остальных случаях её не ставить. Запятая нужна в оборотах с указательными словами: «так… как», «такой… как», «тот… как» и «столь… как», «как и…». Ещё пригодится в сравнительных оборотах (хочу быть, как президент). И, наконец, в сложных предложениях, когда «как» присоединяет придаточное предложение. Тут у нас не сравнение, а значение «в качестве». Пришёл в школу в качестве кого? Опытного педагога. Внимательно вчитывайтесь — другого рецепта нет.

Правильно: дорогой читатель «Мела»

Не совсем лжевводное слово, но очень частая детская ошибка. Правило с обращениями проходят чуть ли не в начальной школе, а преследует оно нас всю жизнь. И да, мы умудряемся в них ошибаться. Обращения действительно нужно выделять запятыми (всегда!). В нашем варианте слово «дорогой» (ещё популярно на ошибки «уважаемый») входит в обращение и запятой не отделяется. Если бы перед обращением стояло какое-то приветствие («добрый день, дорогая Ольга Васильева») — тогда запятая к месту.

Правильно: в любом случае придётся сдавать экзамены

Запомните, что в сочетаниях «в любом случае», «в крайнем случае», «в нашем случае» (и ещё десятке сочетаний, которые не вошли в этот текст) — запятая не нужна.

Что такое опции? Типы, спреды, примеры и показатели риска

Investopedia / Микела Бутиньол

Что такое опция?

Термин «опцион» относится к финансовому инструменту, который основан на стоимости базовых ценных бумаг, таких как акции. Опционный контракт предлагает покупателю возможность купить или продать — в зависимости от типа контракта — базовый актив. В отличие от фьючерсов, владелец не обязан покупать или продавать актив, если он откажется от него.

Каждый опционный контракт будет иметь конкретную дату истечения срока действия, до которой держатель должен реализовать свой опцион. Заявленная цена опциона называется ценой исполнения. Опционы обычно покупаются и продаются через онлайн или розничных брокеров.

Ключевые выводы

- Опционы — это производные финансовые инструменты, которые дают покупателям право, но не обязательство, покупать или продавать базовый актив по согласованной цене и в согласованную дату.

- Опционы колл и пут составляют основу для широкого спектра опционных стратегий, предназначенных для хеджирования, получения дохода или спекуляций.

- Торговлю опционами можно использовать как для хеджирования, так и для спекуляций, используя стратегии от простых до сложных.

- Хотя есть много возможностей получить прибыль с помощью опционов, инвесторы должны тщательно взвешивать риски.

Опция

Описание опций

Опционы — это универсальные финансовые продукты. В этих контрактах участвуют покупатель и продавец, где покупатель платит премию за права, предоставленные контрактом. Опционы колл позволяют владельцу купить актив по заявленной цене в течение определенного периода времени. Опционы пут, с другой стороны, позволяют владельцу продать актив по установленной цене в течение определенного периода времени. У каждого опциона колл есть бычий покупатель и медвежий продавец, а у опциона пут есть медвежий покупатель и бычий продавец.

Трейдеры и инвесторы покупают и продают опционы по нескольким причинам. Спекуляция опционами позволяет трейдеру удерживать позицию с кредитным плечом в активе по более низкой цене, чем покупка акций актива. Инвесторы используют опционы для хеджирования или снижения подверженности риску своих портфелей.

Спекуляция опционами позволяет трейдеру удерживать позицию с кредитным плечом в активе по более низкой цене, чем покупка акций актива. Инвесторы используют опционы для хеджирования или снижения подверженности риску своих портфелей.

В некоторых случаях держатель опциона может получать доход, покупая колл-опционы или становясь продавцом опционов. Опционы также являются одним из самых прямых способов инвестирования в нефть. Для трейдеров опционов ежедневный объем торгов опционом и открытый интерес — это два ключевых показателя, на которые следует обратить внимание, чтобы принимать наиболее обоснованные инвестиционные решения.

Американские опционы могут быть исполнены в любое время до даты истечения срока действия опциона, в то время как европейские опционы могут быть исполнены только в дату истечения или в дату исполнения. Осуществление означает использование права на покупку или продажу базовой ценной бумаги.

Типы опций

Вызовы

Опцион колл дает держателю право, но не обязательство, купить базовую ценную бумагу по цене исполнения в момент истечения или до истечения срока действия. Таким образом, колл-опцион становится более ценным по мере роста цены базовой ценной бумаги (колл-опцион имеет положительную дельту).

Таким образом, колл-опцион становится более ценным по мере роста цены базовой ценной бумаги (колл-опцион имеет положительную дельту).

Длинный колл можно использовать для спекуляций на цене повышения базового актива, поскольку он имеет неограниченный потенциал роста, но максимальный убыток — это премия (цена), уплаченная за опцион.

Путы

В отличие от колл-опционов, пут дает держателю право, но не обязательство вместо этого продать базовые акции по цене исполнения в момент истечения или до истечения срока действия. Таким образом, длинный пут — это короткая позиция по базовой ценной бумаге, поскольку стоимость пут увеличивается по мере падения цены базового актива (у них отрицательная дельта). Защитные путы могут быть приобретены в качестве своего рода страховки, предоставляя инвесторам минимальную цену для хеджирования своих позиций.

Американские и европейские опционы

Американские опционы могут быть исполнены в любое время между датой покупки и датой истечения срока действия. Европейские опционы отличаются от американских тем, что они могут быть исполнены только в конце срока их действия, в день истечения срока их действия.

Европейские опционы отличаются от американских тем, что они могут быть исполнены только в конце срока их действия, в день истечения срока их действия.

Различие между американскими и европейскими опционами не имеет никакого отношения к географии, а только к досрочному исполнению. Многие опционы на фондовые индексы относятся к европейскому типу. Поскольку право на досрочное исполнение имеет определенную ценность, американский опцион обычно имеет более высокую премию, чем идентичный в остальном европейский опцион. Это связано с тем, что функция раннего исполнения желательна и стоит дороже.

В США большинство опционов на акции — американские, а опционы на индексы — европейские.

Особые указания

Опционные контракты обычно представляют собой 100 акций базовой ценной бумаги. Покупатель платит премию за каждый контракт. Например, если опцион имеет премию в 35 центов за контракт, покупка одного опциона стоит 35 долларов (0,35 доллара x 100 = 35 долларов). Премия частично зависит от цены исполнения или цены покупки или продажи ценной бумаги до даты истечения срока действия.

Премия частично зависит от цены исполнения или цены покупки или продажи ценной бумаги до даты истечения срока действия.

Еще одним фактором, влияющим на премиальную цену, является срок годности. Как и в случае с пакетом молока в холодильнике, срок действия указывает день, когда опционный контракт должен быть использован. Базовый актив будет определять срок годности. Для акций это обычно третья пятница месяца контракта.

Спреды опционов

Спреды опционов — это стратегии, в которых используются различные комбинации покупки и продажи различных опционов для желаемого профиля риска и доходности. Спреды строятся с использованием ванильных опционов и могут использовать преимущества различных сценариев, таких как среды с высокой или низкой волатильностью, движения вверх или вниз или что-то среднее между ними.

Показатели риска опционов: греки

На рынке опционов используется термин «греки» для описания различных аспектов риска, связанного с открытием опционной позиции, либо в конкретном опционе, либо в портфеле. Эти переменные называются греческими, потому что они обычно связаны с греческими символами.

Эти переменные называются греческими, потому что они обычно связаны с греческими символами.

Каждая переменная риска является результатом несовершенного предположения или связи опциона с другой базовой переменной. Трейдеры используют различные греческие значения для оценки риска опционов и управления портфелями опционов.

Дельта

Дельта (Δ) представляет скорость изменения между ценой опциона и изменением цены базового актива на 1 доллар. Другими словами, ценовая чувствительность опциона по отношению к базовому активу. Дельта опциона колл имеет диапазон от нуля до единицы, а дельта опциона пут — от нуля до отрицательной единицы. Например, предположим, что инвестор имеет длинную позицию по колл-опциону с дельтой 0,50. Следовательно, если базовая акция увеличится на 1 доллар, цена опциона теоретически увеличится на 50 центов.

Дельта также представляет собой коэффициент хеджирования для создания нейтральной по отношению к дельте позиции для опционных трейдеров. Таким образом, если вы покупаете стандартный американский колл-опцион с дельтой 0,40, вам нужно продать 40 акций, чтобы полностью застраховаться. Чистая дельта для портфеля опционов также может быть использована для получения коэффициента хеджирования портфеля.

Таким образом, если вы покупаете стандартный американский колл-опцион с дельтой 0,40, вам нужно продать 40 акций, чтобы полностью застраховаться. Чистая дельта для портфеля опционов также может быть использована для получения коэффициента хеджирования портфеля.

Менее распространенное использование дельты опциона — текущая вероятность того, что он истечет в деньгах. Например, опцион колл с дельтой 0,40 сегодня имеет подразумеваемую 40-процентную вероятность закрытия в деньгах.

Тета

Тета (Θ) представляет скорость изменения цены опциона и времени или чувствительность ко времени, иногда известную как затухание опциона во времени. Тета указывает на величину, на которую цена опциона уменьшится по мере уменьшения времени до истечения срока действия при прочих равных условиях. Например, предположим, что у инвестора длинная позиция по опциону с тета-0,50. Цена опциона будет уменьшаться на 50 центов каждый день, при прочих равных условиях. По прошествии трех торговых дней стоимость опциона теоретически уменьшится на 1,50 доллара.

Тета увеличивается, когда опционы при деньгах, и уменьшается, когда опционы при деньгах и при деньгах. Опционы ближе к истечению также имеют ускоренное затухание во времени. Длинные коллы и длинные путы обычно имеют отрицательную тета. С другой стороны, короткие коллы и короткие путы имеют положительную тета. Для сравнения, инструмент, стоимость которого не снижается со временем, например акции, имеет нулевое тета.

Гамма

Гамма (Γ) представляет скорость изменения между дельтой опциона и ценой базового актива. Это называется ценовой чувствительностью второго порядка (второй производной). Гамма указывает на величину, на которую изменится дельта при изменении базовой ценной бумаги на 1 доллар. Предположим, что у инвестора есть длинная позиция на один колл-опцион на гипотетическую акцию XYZ. Опцион колл имеет дельту 0,50 и гамму 0,10. Следовательно, если акция XYZ увеличится или уменьшится на 1 доллар, дельта колл-опциона увеличится или уменьшится на 0,10.

Гамма используется для определения стабильности дельты опциона. Более высокие значения гаммы указывают на то, что дельта может резко измениться в ответ даже на небольшие движения цены базового актива. Гамма выше для опционов «при деньгах» и ниже для опционов «в деньгах» и «вне денег» и увеличивается по мере приближения истечения срока действия.

Более высокие значения гаммы указывают на то, что дельта может резко измениться в ответ даже на небольшие движения цены базового актива. Гамма выше для опционов «при деньгах» и ниже для опционов «в деньгах» и «вне денег» и увеличивается по мере приближения истечения срока действия.

Значения гаммы обычно тем меньше, чем дальше от даты истечения срока действия. Это означает, что опционы с более длительным сроком действия менее чувствительны к изменениям дельты. По мере приближения экспирации значения гаммы обычно увеличиваются, так как изменения цены оказывают большее влияние на гамму.

Трейдеры опционов могут выбрать хеджирование не только дельты, но и гаммы, чтобы быть нейтральной по отношению к дельта-гамме, а это означает, что по мере движения базовой цены дельта будет оставаться близкой к нулю.

Вега

Вега (V) представляет скорость изменения между стоимостью опциона и подразумеваемой волатильностью базового актива. Это чувствительность опциона к волатильности. Vega показывает, на сколько изменится цена опциона при изменении подразумеваемой волатильности на 1%. Например, опцион с Vega, равным 0,10, означает, что ожидается, что стоимость опциона изменится на 10 центов, если подразумеваемая волатильность изменится на 1%.

Vega показывает, на сколько изменится цена опциона при изменении подразумеваемой волатильности на 1%. Например, опцион с Vega, равным 0,10, означает, что ожидается, что стоимость опциона изменится на 10 центов, если подразумеваемая волатильность изменится на 1%.

Поскольку повышенная волатильность означает, что базовый инструмент с большей вероятностью будет иметь экстремальные значения, рост волатильности соответственно увеличивает стоимость опциона. И наоборот, снижение волатильности негативно влияет на стоимость опциона. Вега максимальна для опционов «при деньгах», которые имеют более длительное время до экспирации.

Те, кто знаком с греческим языком, укажут, что на самом деле греческой буквы с именем вега не существует. Существуют различные теории о том, как этот символ, напоминающий греческую букву ню, попал в жаргон биржевой торговли.

Ро

Rho (p) представляет скорость изменения между стоимостью опциона и изменением процентной ставки на 1%. Это измеряет чувствительность к процентной ставке. Например, предположим, что опцион колл имеет ро 0,05 и цену 1,25 доллара. Если процентные ставки вырастут на 1%, стоимость колл-опциона увеличится до 1,30 доллара при прочих равных условиях. Противоположное верно для опционов пут. Ро лучше всего подходит для опционов «при деньгах» с длительным временем до истечения срока действия.

Например, предположим, что опцион колл имеет ро 0,05 и цену 1,25 доллара. Если процентные ставки вырастут на 1%, стоимость колл-опциона увеличится до 1,30 доллара при прочих равных условиях. Противоположное верно для опционов пут. Ро лучше всего подходит для опционов «при деньгах» с длительным временем до истечения срока действия.

Малые греки

Некоторые другие греческие слова, которые обсуждаются не так часто, это лямбда, эпсилон, вомма, вера, скорость, зомма, цвет, ультима.

Эти греки являются вторыми или третьими производными модели ценообразования и влияют на такие вещи, как изменение дельты с изменением волатильности. Они все чаще используются в стратегиях торговли опционами, поскольку компьютерное программное обеспечение может быстро вычислять и учитывать эти сложные и иногда эзотерические факторы риска.

Преимущества и недостатки вариантов

Покупка колл опционов

Как упоминалось ранее, колл-опционы позволяют владельцу купить базовую ценную бумагу по заявленной цене исполнения до истечения срока действия, называемого экспирацией. Владелец не обязан покупать актив, если он не хочет покупать актив. Риск покупателя ограничивается уплаченной премией. Колебания базовой акции не имеют никакого влияния.

Владелец не обязан покупать актив, если он не хочет покупать актив. Риск покупателя ограничивается уплаченной премией. Колебания базовой акции не имеют никакого влияния.

Покупатели настроены оптимистично в отношении акций и считают, что цена акций поднимется выше цены исполнения до истечения срока действия опциона. Если бычий прогноз инвестора реализуется и цена превышает цену исполнения, инвестор может воспользоваться опционом, купить акции по цене исполнения и немедленно продать акции по текущей рыночной цене с целью получения прибыли.

Их прибыль от этой сделки представляет собой рыночную цену акции за вычетом цены исполнения акции плюс расходы на опцион — премию и комиссию брокера за размещение ордеров. Результат умножается на количество купленных опционных контрактов, а затем умножается на 100, при условии, что каждый контракт представляет собой 100 акций.

Если цена базовой акции не поднимается выше цены исполнения к дате истечения срока действия, срок действия опциона истекает бесполезно. Владелец не обязан покупать акции, но теряет премию, уплаченную за отзыв.

Владелец не обязан покупать акции, но теряет премию, уплаченную за отзыв.

Продажа колл-опционов

Продажа колл-опционов известна как составление контракта. Автор получает премиальный гонорар. Другими словами, покупатель платит премию продавцу (или продавцу) опциона. Максимальная прибыль – это премия, полученная при продаже опциона. Инвестор, который продает опцион колл, настроен по-медвежьи и считает, что цена базовой акции упадет или останется относительно близкой к цене реализации опциона в течение срока действия опциона.

Если преобладающая рыночная цена акций на момент истечения срока действия равна или ниже цены исполнения, срок действия опциона истекает бесполезно для покупателя колл. Продавец опциона присваивает премию как свою прибыль. Опцион не исполняется, поскольку покупатель не стал бы покупать акции по цене исполнения, превышающей или равной преобладающей рыночной цене.

Однако, если рыночная цена акции выше цены исполнения по истечении срока действия, продавец опциона должен продать акции покупателю опциона по этой более низкой цене исполнения. Другими словами, продавец должен либо продать акции из своего портфеля, либо купить акции по преобладающей рыночной цене, чтобы продать их покупателю колл-опциона. Автор контракта несет убытки. Насколько велик убыток, зависит от стоимости акций, которые они должны использовать для покрытия ордера на опцион, плюс любые расходы на брокерские ордера, но за вычетом полученной ими премии.

Другими словами, продавец должен либо продать акции из своего портфеля, либо купить акции по преобладающей рыночной цене, чтобы продать их покупателю колл-опциона. Автор контракта несет убытки. Насколько велик убыток, зависит от стоимости акций, которые они должны использовать для покрытия ордера на опцион, плюс любые расходы на брокерские ордера, но за вычетом полученной ими премии.

Как видите, риск для составителей коллов намного больше, чем риск для покупателей коллов. Покупатель колла теряет только премию. Автор сталкивается с бесконечным риском, потому что цена акций может продолжать расти, что значительно увеличивает убытки.

Покупка опционов пут

Опционы пут — это инвестиции, при которых покупатель полагает, что рыночная цена базовой акции упадет ниже цены исполнения в день или до истечения срока действия опциона. Опять же, владелец может продать акции без обязательства продать по заявленной цене исполнения за акцию к указанной дате.

Поскольку покупатели опционов пут хотят, чтобы цена акций снизилась, опцион пут является прибыльным, когда цена базовой акции ниже цены исполнения. Если преобладающая рыночная цена ниже цены исполнения на момент истечения срока, инвестор может исполнить опцион пут. Они будут продавать акции по более высокой цене исполнения опциона. Если они захотят заменить свой пакет этих акций, они могут купить их на открытом рынке.

Если преобладающая рыночная цена ниже цены исполнения на момент истечения срока, инвестор может исполнить опцион пут. Они будут продавать акции по более высокой цене исполнения опциона. Если они захотят заменить свой пакет этих акций, они могут купить их на открытом рынке.

Их прибыль от этой сделки — это цена исполнения за вычетом текущей рыночной цены плюс расходы — премия и любые брокерские комиссии за размещение ордеров. Результат будет умножен на количество купленных опционных контрактов, а затем умножен на 100, при условии, что каждый контракт представляет собой 100 акций.

Стоимость владения опционом пут будет увеличиваться по мере снижения цены базовой акции. И наоборот, стоимость опциона пут снижается по мере роста цены акции. Риск покупки опционов пут ограничен потерей премии, если опцион истечет впустую.

Продажа опционов пут

Продажа опционов пут также известна как подписание контракта. Продавец пут-опциона считает, что цена базовой акции останется неизменной или возрастет в течение срока действия опциона, что делает их оптимистичными по отношению к акциям. Здесь покупатель опциона имеет право заставить продавца купить акции базового актива по цене исполнения по истечении срока действия.

Здесь покупатель опциона имеет право заставить продавца купить акции базового актива по цене исполнения по истечении срока действия.

Если к дате экспирации цена базовой акции закрывается выше цены исполнения, срок действия опциона пут истекает впустую. Максимальная прибыль писателя – это премия. Опцион не исполняется, потому что покупатель опциона не стал бы продавать акции по более низкой цене исполнения, когда рыночная цена выше.

Если рыночная стоимость акции падает ниже цены исполнения опциона, продавец обязан купить акции базовой акции по цене реализации. Другими словами, опцион пут будет исполнен покупателем опциона, который продает свои акции по цене исполнения, поскольку она выше рыночной стоимости акций.

Риск для продавца опциона пут возникает, когда рыночная цена падает ниже цены исполнения. Продавец вынужден покупать акции по цене исполнения по истечении срока действия. Убытки писателя могут быть значительными в зависимости от того, насколько обесцениваются акции.

Продавец (или продавец) может либо удерживать акции и надеяться, что цена акций снова поднимется выше цены покупки, либо продать акции и понести убытки. Любой убыток компенсируется полученной премией.

Инвестор может выписать опционы пут по цене исполнения, если он видит, что акции имеют хорошую стоимость, и был бы готов купить по этой цене. Когда цена падает и покупатель реализует свой опцион, он получает акции по желаемой цене с дополнительным преимуществом в виде премии за опцион.

Плюсы

Покупатель колл-опциона имеет право покупать активы по более низкой цене, чем рыночная, когда цена акции растет

Покупатель пут-опциона получает прибыль, продавая акции по цене исполнения, когда рыночная цена ниже цены исполнения

Продавцы опционов получают премию от покупателя за продажу опциона

Минусы

Продавцу пут-опциона, возможно, придется купить актив по более высокой цене исполнения, чем он обычно платит, если рынок падает

Продавец колл-опциона сталкивается с бесконечным риском, если цена акции растет и вынужден покупать акции по высокой цене

Покупатели опциона должны заплатить авансовую премию продавцам опциона

Пример опции

Предположим, что акции Microsoft (MFST) торгуются по цене 108 долларов за акцию, и вы полагаете, что они вырастут в цене. Вы решаете купить опцион колл, чтобы получить выгоду от повышения цены акции. Вы покупаете один колл-опцион со страйком 115 долларов на один месяц в будущем по 37 центов за контакт. Ваши общие денежные затраты составляют 37 долларов США за позицию плюс сборы и комиссии (0,37 x 100 = 37 долларов США).

Вы решаете купить опцион колл, чтобы получить выгоду от повышения цены акции. Вы покупаете один колл-опцион со страйком 115 долларов на один месяц в будущем по 37 центов за контакт. Ваши общие денежные затраты составляют 37 долларов США за позицию плюс сборы и комиссии (0,37 x 100 = 37 долларов США).

Если акции вырастут до 116 долларов, ваш опцион будет стоить 1 доллар, поскольку вы можете воспользоваться опционом на покупку акций по 115 долларов за акцию и немедленно перепродать их по 116 долларов за акцию. Прибыль по опционной позиции составила бы 170,3%, поскольку вы заплатили 37 центов и заработали 1 доллар — это намного больше, чем увеличение цены базовой акции на 7,4% со 108 до 116 долларов на момент истечения срока действия.

Другими словами, чистая прибыль в долларовом выражении составит 63 цента или 63 доллара, поскольку один опционный контракт представляет собой 100 акций [(1 доллар — 0,37) x 100 = 63 доллара].

Если акции упадут до 100 долларов, срок действия вашего опциона будет бесполезным, и вы потеряете премию в размере 37 долларов. Положительным моментом является то, что вы не купили 100 акций по 108 долларов, что привело бы к общим убыткам в размере 8 долларов за акцию или 800 долларов. Как видите, опционы могут помочь ограничить риск убытка.

Положительным моментом является то, что вы не купили 100 акций по 108 долларов, что привело бы к общим убыткам в размере 8 долларов за акцию или 800 долларов. Как видите, опционы могут помочь ограничить риск убытка.

Терминология опционов, которую нужно знать

Торговля опционами включает в себя много жаргона, вот лишь некоторые ключевые термины, значения которых нужно знать: базовый актив торгуется. Опционы банкомата имеют дельту 0,50.

Как работают опционы?

Опционы — это тип производного продукта, который позволяет инвесторам спекулировать или хеджировать волатильность базовых акций. Опционы делятся на колл-опционы, которые позволяют покупателям получать прибыль, если цена акции растет, и пут-опционы, по которым покупатель получает прибыль, если цена акции падает. Инвесторы также могут открывать короткие опционы, продавая их другим инвесторам. Таким образом, продажа (или продажа) колл-опциона будет означать получение прибыли, если базовая акция упадет, в то время как продажа пут-опциона будет означать получение прибыли, если акции вырастут в цене.

Каковы основные преимущества опционов?

Опционы могут быть очень полезными в качестве источника кредитного плеча и хеджирования рисков. Например, оптимистичный инвестор, желающий вложить 1000 долларов в компанию, потенциально может получить гораздо большую прибыль, купив колл-опционы на 1000 долларов на эту фирму, по сравнению с покупкой акций этой компании на 1000 долларов.

В этом смысле колл-опционы предоставляют инвестору возможность усилить свою позицию за счет увеличения покупательной способности.

С другой стороны, если тот же самый инвестор уже имеет риск для той же компании и хочет уменьшить этот риск, он может хеджировать свой риск, продав пут-опционы против этой компании.

Каковы основные недостатки опционов?

Основным недостатком опционных контрактов является то, что они сложны и их трудно оценить. Вот почему опционы считаются ценной бумагой, наиболее подходящей для опытных профессиональных инвесторов. В последние годы они становятся все более популярными среди розничных инвесторов. Из-за своей способности к чрезмерной прибыли или убыткам инвесторы должны убедиться, что они полностью понимают потенциальные последствия, прежде чем открывать какие-либо опционные позиции. Невыполнение этого требования может привести к разрушительным потерям.

Из-за своей способности к чрезмерной прибыли или убыткам инвесторы должны убедиться, что они полностью понимают потенциальные последствия, прежде чем открывать какие-либо опционные позиции. Невыполнение этого требования может привести к разрушительным потерям.

Чем опционы отличаются от фьючерсов?

Как опционы, так и фьючерсы являются типами производных контрактов, основанных на каком-либо базовом активе или ценной бумаге. Основное отличие заключается в том, что опционные контракты предоставляют право, но не обязательство купить или продать базовый актив в будущем. Фьючерсные контракты имеют это обязательство.

Является ли опционный контракт активом?

Да, опционный контракт — это производная ценная бумага, которая является типом актива.

Итог

Опционы — это тип производного продукта, который позволяет инвесторам спекулировать или хеджировать волатильность базовых акций. Опционы делятся на колл-опционы, которые позволяют покупателям получать прибыль, если цена акции растет, и пут-опционы, по которым покупатель получает прибыль, если цена акции падает. Инвесторы также могут открывать короткие опционы, продавая их другим инвесторам. Таким образом, продажа (или продажа) колл-опциона будет означать получение прибыли, если базовая акция упадет, в то время как продажа пут-опциона будет означать получение прибыли, если акции вырастут в цене.

Инвесторы также могут открывать короткие опционы, продавая их другим инвесторам. Таким образом, продажа (или продажа) колл-опциона будет означать получение прибыли, если базовая акция упадет, в то время как продажа пут-опциона будет означать получение прибыли, если акции вырастут в цене.

Руководство по торговле основными опционами

| Вызов опционов | Пут-опционы |

|---|---|

| Покупатели колл-опционов используют их для хеджирования своей позиции в случае снижения цены ценной бумаги или товара. | Покупатели опционов пут используют их для хеджирования своей позиции в отношении роста цены на ценную бумагу или товар. |

| Американские импортеры могут использовать колл-опционы на доллар США, чтобы застраховаться от снижения своей покупательной способности. | Американские экспортеры могут использовать опционы пут на доллар США, чтобы застраховаться от роста своих продажных издержек. |

| Держатели американских депозитарных расписок (АДР) иностранных компаний могут использовать колл-опционы на доллар США для хеджирования снижения выплат дивидендов. | Производители в зарубежных странах могут использовать опционы пут на доллар США, чтобы застраховаться от снижения курса их национальной валюты для оплаты. |

| Продавцы коротких позиций используют колл-опционы для хеджирования своих позиций. | Продавцы коротких позиций имеют ограниченную прибыль от пут-опционов, потому что цена акции никогда не может упасть ниже нуля. |

Как торговать опционами

Сегодня многие брокеры предоставляют доступ к торговле опционами для квалифицированных клиентов. Если вы хотите получить доступ к торговле опционами, вам нужно будет получить одобрение как для маржи, так и для опционов у вашего брокера. После одобрения есть четыре основные вещи, которые вы можете сделать с опционами:

- Купить (длинные) звонки

- Продать (короткие) звонки

- Покупка (длинных) опционов

- Продажа (коротких) опционов

Покупка акций дает вам длинную позицию. Покупка опциона колл дает вам потенциальную длинную позицию по базовой акции. Короткая продажа акции дает вам короткую позицию. Продажа непокрытого или непокрытого колла дает вам потенциальную короткую позицию по базовой акции.

Покупка опциона колл дает вам потенциальную длинную позицию по базовой акции. Короткая продажа акции дает вам короткую позицию. Продажа непокрытого или непокрытого колла дает вам потенциальную короткую позицию по базовой акции.

Покупка опциона пут дает вам потенциальную короткую позицию по базовым акциям. Продажа «голого» или «незамужнего» пута дает вам потенциальную длинную позицию по базовым акциям. Соблюдение этих четырех сценариев имеет решающее значение.

Людей, которые покупают опционы, называют держателями, а тех, кто продает опционы, называют продавцами опционов. Вот важное различие между держателями и писателями:

- Держатели коллов и держателей путов (покупатели) не обязаны покупать или продавать. У них есть возможность реализовать свои права. Это ограничивает риск покупателей опционов только потраченной премией.

- Авторы колл и пут (продавцы), однако, обязаны покупать или продавать, если опцион истекает в деньгах (подробнее об этом ниже).

Это означает, что от продавца может потребоваться выполнить обещание купить или продать. Это также означает, что продавцы опционов подвержены большему, а в некоторых случаях и неограниченному риску. Это означает, что авторы могут потерять гораздо больше, чем цена опционной надбавки.

Это означает, что от продавца может потребоваться выполнить обещание купить или продать. Это также означает, что продавцы опционов подвержены большему, а в некоторых случаях и неограниченному риску. Это означает, что авторы могут потерять гораздо больше, чем цена опционной надбавки.

Опционы также могут приносить регулярный доход. Кроме того, они часто используются в спекулятивных целях, например, для ставок на направление акций.

Обратите внимание, что торговля опционами обычно сопровождается торговыми комиссиями: часто фиксированная комиссия за сделку плюс меньшая сумма за контракт. Например, 4,95 доллара + 0,50 доллара за контракт.

Элисон Чинкота {Авторское право} Investopedia, 2019.

Примеры торговых опционов

Опционы колл и пут могут функционировать как эффективное хеджирование только тогда, когда они ограничивают убытки и максимизируют прибыль. Предположим, вы купили 100 акций компании XYZ, сделав ставку на то, что их цена вырастет до 20 долларов. Таким образом, ваши общие инвестиции составляют 1000 долларов. Чтобы застраховаться от риска снижения цены, вы покупаете один опцион пут (каждый опционный контракт представляет 100 акций базового актива) с ценой исполнения 10, каждый стоит 2 доллара (всего 200 долларов).

Таким образом, ваши общие инвестиции составляют 1000 долларов. Чтобы застраховаться от риска снижения цены, вы покупаете один опцион пут (каждый опционный контракт представляет 100 акций базового актива) с ценой исполнения 10, каждый стоит 2 доллара (всего 200 долларов).

Рассмотрим ситуацию, когда цена акции идет в вашу сторону (т. е. увеличивается до 20 долларов). В таком случае срок действия ваших опционов пут истекает бесполезно. Но ваши потери ограничены уплаченной премией (в данном случае 200 долларов). Если цена снижается (как вы делаете ставку в своих опционах пут), то ваша максимальная прибыль также ограничивается. Это связано с тем, что цена акции не может упасть ниже нуля, и, следовательно, вы не можете заработать больше денег, чем сумма, которую вы заработаете после того, как цена акции упадет до нуля.

Теперь рассмотрим ситуацию, в которой вы сделали ставку на то, что цена акций XYZ снизится до 5 долларов. Чтобы застраховаться от этой позиции, вы купили опционы колл, сделав ставку на то, что цена акции вырастет до 20 долларов. Что произойдет, если цена акции пойдет в вашу сторону (т. е. упадет до 5 долларов)? Срок действия ваших колл-опционов истекает бесполезно, и вы понесете убытки в размере 200 долларов. Верхних пределов цены XYZ после взлета не существует. Теоретически XYZ может доходить до 100 000 долларов и выше. Таким образом, ваши доходы не ограничены и не ограничены.

Что произойдет, если цена акции пойдет в вашу сторону (т. е. упадет до 5 долларов)? Срок действия ваших колл-опционов истекает бесполезно, и вы понесете убытки в размере 200 долларов. Верхних пределов цены XYZ после взлета не существует. Теоретически XYZ может доходить до 100 000 долларов и выше. Таким образом, ваши доходы не ограничены и не ограничены.

В таблице ниже приведены прибыли и убытки покупателей опционов.

| Максимальное усиление | Максимальная потеря | |

|---|---|---|

| Позвоните покупателю | Без ограничений | Премиум |

| Покупатель | Ограниченный | Премиум |

Использование длинных вызовов

Как следует из названия, открытие длинной позиции на колл предполагает покупку колл-опционов, делая ставку на то, что цена базового актива будет расти со временем. Например, предположим, что трейдер покупает контракт со 100 колл-опционами на акцию, которая в настоящее время торгуется по 10 долларов. Каждый вариант стоит 2 доллара. Таким образом, общая сумма инвестиций в контракт составляет 200 долларов. Трейдер возместит свои затраты, когда цена акции достигнет 12 долларов.

Например, предположим, что трейдер покупает контракт со 100 колл-опционами на акцию, которая в настоящее время торгуется по 10 долларов. Каждый вариант стоит 2 доллара. Таким образом, общая сумма инвестиций в контракт составляет 200 долларов. Трейдер возместит свои затраты, когда цена акции достигнет 12 долларов.

После этого прибыль от акций становится для нее прибылью. Для цены акций нет верхних границ, и она может доходить до 100 000 долларов или даже выше. Увеличение цены акции на 1 доллар удваивает прибыль трейдера, потому что каждый опцион стоит 2 доллара. Поэтому длинный звонок сулит неограниченный выигрыш. Если акции идут в противоположном ценовом направлении (т. е. их цена идет вниз, а не вверх), то опционы истекают бесполезно, и трейдер теряет всего 200 долларов. Длинные коллы — полезная стратегия для инвесторов, когда они достаточно уверены, что цена данной акции вырастет.

Запись покрываемых вызовов

В случае короткого колла трейдер находится на противоположной стороне сделки (т. е. продает колл-опцион, а не покупает его), делая ставку на то, что цена акции снизится в определенный период времени. Поскольку это голый колл, короткий колл может иметь неограниченную прибыль, потому что, если цена пойдет в сторону трейдера, он может получить деньги от покупателей колла.

е. продает колл-опцион, а не покупает его), делая ставку на то, что цена акции снизится в определенный период времени. Поскольку это голый колл, короткий колл может иметь неограниченную прибыль, потому что, если цена пойдет в сторону трейдера, он может получить деньги от покупателей колла.

Но составление колл-опциона без реальных акций также может означать значительные убытки для трейдера, потому что, если цена пойдет не в запланированном направлении, ему придется потратить значительную сумму на покупку и доставку акций по завышенным ценам.

Покрытый колл ограничивает их потери. В покрытом колл трейдер уже владеет базовым активом. Поэтому им не нужно покупать актив, если его цена идет в противоположном направлении. Таким образом, покрытый колл ограничивает убытки и прибыль, поскольку максимальная прибыль ограничена суммой собранных премий. Авторы покрытых коллов могут выкупить опционы, когда они будут близки к в деньгах . Опытные трейдеры используют покрытые коллы для получения дохода от своих акций и компенсации налоговых поступлений от других сделок.

Длинные путы

Длинный пут похож на длинный колл, за исключением того, что трейдер покупает путы, делая ставку на то, что цена базовой акции снизится. Предположим, трейдер покупает один опцион пут с 10 страйками (представляющий право продать 100 акций по 10 долларов) на акцию, торгующуюся по 20 долларов. Каждый опцион оценивается с премией в 2 доллара. Таким образом, общая сумма инвестиций в контракт составляет 200 долларов. Трейдер возместит эти затраты, когда цена акции упадет до 8 долларов (страйк 10 долларов — премия 2 доллара).

После этого убытки акции означают прибыль для трейдера. Но эта прибыль ограничена, потому что цена акции не может упасть ниже нуля. Убытки также ограничены, потому что трейдер может позволить опционам истечь бесполезно, если цены будут двигаться в противоположном направлении. Таким образом, максимальные убытки, которые понесет трейдер, ограничены суммой уплаченной премии. Длинные путы полезны для инвесторов, когда они достаточно уверены, что цена акции будет двигаться в желаемом направлении.

Короткие опционы

В коротком путе трейдер выпишет опцион, ставящий на повышение цены, и продаст его покупателям. В этом случае максимальная прибыль трейдера ограничивается суммой собранной премии. Однако максимальные потери могут быть неограниченными, поскольку ей придется купить базовый актив для выполнения своих обязательств, если покупатели решат воспользоваться своим правом.

Несмотря на перспективу неограниченных убытков, короткий пут может быть полезной стратегией, если трейдер достаточно уверен, что цена вырастет. Трейдер может выкупить опцион, когда его цена близка к 9.0388 в деньгах и приносит доход за счет собранной премии.

Комбинации

Самая простая опционная позиция — это длинный колл (или пут) сам по себе. Эта позиция приносит прибыль, если цена базового актива растет (падает), а ваш убыток ограничивается потерей потраченной опционной премии.

Если вы одновременно покупаете опцион колл и пут с одинаковым страйком и сроком действия, вы создаете стрэддл. Эта позиция окупается, если базовая цена резко растет или падает; однако, если цена остается относительно стабильной, вы теряете премию как по коллу, так и по путу. Вы должны использовать эту стратегию, если ожидаете большого движения акций, но не уверены, в каком направлении.

Эта позиция окупается, если базовая цена резко растет или падает; однако, если цена остается относительно стабильной, вы теряете премию как по коллу, так и по путу. Вы должны использовать эту стратегию, если ожидаете большого движения акций, но не уверены, в каком направлении.

По сути, вам нужно, чтобы акция двигалась за пределами диапазона. Аналогичная стратегия, заключающаяся в том, чтобы сделать ставку на чрезмерное движение ценных бумаг, когда вы ожидаете высокой волатильности (неопределенности), состоит в том, чтобы купить колл и купить пут с разными страйками и одинаковым сроком действия, что называется стрэнглом. Для получения прибыли стрэнгл требует больших движений цены в любом направлении, но он также дешевле, чем стрэддл.

С другой стороны, короткая продажа стрэдла или стрэнгла (продажа обоих опционов) принесет прибыль на рынке, который мало движется.

Спреды

Спреды используют две или более позиций опционов одного класса. Они сочетают в себе рыночное мнение (спекуляции) с ограничением убытков (хеджирование). Спреды также часто ограничивают потенциал роста. Тем не менее, эти стратегии все еще могут быть желательны, поскольку они обычно стоят меньше по сравнению с одной ветвью опционов. Существует множество типов спредов и вариаций каждого из них. Здесь мы просто обсудим некоторые основы.

Спреды также часто ограничивают потенциал роста. Тем не менее, эти стратегии все еще могут быть желательны, поскольку они обычно стоят меньше по сравнению с одной ветвью опционов. Существует множество типов спредов и вариаций каждого из них. Здесь мы просто обсудим некоторые основы.

Вертикальные спреды предполагают продажу одного опциона для покупки другого. Как правило, второй опцион имеет тот же тип и срок действия, но другой страйк. Спред бычьего колла или вертикальный спред бычьего колла создается путем покупки колла и одновременной продажи другого колла с более высокой ценой исполнения и тем же сроком действия. Спред выгоден, если базовый актив растет в цене, но потенциал роста ограничен из-за короткого страйка колл. Преимущество, однако, заключается в том, что продажа более высокого страйк-колла снижает стоимость покупки более низкого. Точно так же медвежий спред пут или вертикальный спред медвежьего пута включает покупку пут-пута и продажу второго пут-пута с более низким страйком и тем же сроком действия. Если вы покупаете и продаете опционы с разным сроком действия, это называется календарным спредом или временным спредом.

Если вы покупаете и продаете опционы с разным сроком действия, это называется календарным спредом или временным спредом.

Спред «бабочка» состоит из опционов с тремя страйками, расположенных на равном расстоянии друг от друга, при этом все опционы относятся к одному типу (либо все коллы, либо все путы) и имеют одинаковый срок действия. В длинной бабочке продается средний страйк и покупаются внешние страйки в соотношении 1:2:1 (покупка одного, продажа двух, покупка одного). Если это соотношение не соблюдается, это уже не бабочка. Внешние удары обычно называют крыльями бабочки, а внутренние — телом. Стоимость бабочки никогда не может упасть ниже нуля. Кондор тесно связан с бабочкой — разница в том, что средние опционы имеют разные цены исполнения.

Спред

Синтетика

Комбинации — это сделки, построенные как с коллом, так и с путом. Существует особый тип комбинации, известный как «синтетика». Суть синтетики в том, чтобы создать опционную позицию, которая ведет себя как базовый актив, но фактически не контролирует актив. Почему бы просто не купить акции? Возможно, какая-то юридическая или нормативная причина не позволяет вам владеть им. Но вам может быть разрешено создать синтетическую позицию с использованием опционов. Например, если вы покупаете такое же количество коллов, как и продаете путы с тем же страйком и экспирацией, вы создали синтетическую длинную позицию по базовому активу.

Почему бы просто не купить акции? Возможно, какая-то юридическая или нормативная причина не позволяет вам владеть им. Но вам может быть разрешено создать синтетическую позицию с использованием опционов. Например, если вы покупаете такое же количество коллов, как и продаете путы с тем же страйком и экспирацией, вы создали синтетическую длинную позицию по базовому активу.

Коробки — еще один пример использования опционов таким образом для создания синтетического кредита, спреда опционов, который фактически ведет себя как облигация с нулевым купоном до истечения срока его действия.

Американские опционы против европейских

Американские опционы могут быть исполнены в любое время между датой покупки и датой истечения срока действия. Европейские опционы отличаются от американских тем, что они могут быть исполнены только в конце срока их действия, в день истечения срока их действия.

Различие между американскими и европейскими опционами не имеет никакого отношения к географии, а только к досрочному исполнению. Многие опционы на фондовые индексы относятся к европейскому типу. Поскольку право на досрочное исполнение имеет определенную ценность, американский опцион обычно имеет более высокую премию, чем идентичный в остальном европейский опцион. Это связано с тем, что функция раннего исполнения желательна и стоит дороже.

Многие опционы на фондовые индексы относятся к европейскому типу. Поскольку право на досрочное исполнение имеет определенную ценность, американский опцион обычно имеет более высокую премию, чем идентичный в остальном европейский опцион. Это связано с тем, что функция раннего исполнения желательна и стоит дороже.

Существуют также экзотические варианты, которые являются экзотическими, потому что могут быть отличия в профилях выплат от простых ванильных вариантов. Или они могут стать совершенно разными продуктами вместе со встроенной в них «необязательностью». Например, бинарные опционы имеют простую структуру выплат, которая определяется, происходит ли событие выплаты независимо от степени.

Другие типы экзотических опционов включают в себя опционы на выбывание, опционы на вход, барьерные опционы, опционы ретроспективного анализа, азиатские опционы и опционы на Бермудских островах. Опять же, экзотические опционы обычно предназначены для профессиональных трейдеров деривативами.

Краткосрочные опционы и долгосрочные опционы

Опционы также можно классифицировать по продолжительности. Краткосрочные опционы – это опционы, срок действия которых обычно истекает в течение года. Долгосрочные опционы со сроком действия более года классифицируются как долгосрочные ценные бумаги с ожидаемым доходом или LEAP. LEAP идентичны обычным опционам, за исключением того, что они имеют большую продолжительность.

| Краткосрочные опционы | Долгосрочные опционы | LEAP |

|---|---|---|

| Временная стоимость и внешняя стоимость краткосрочных опционов быстро уменьшаются из-за их короткой продолжительности. | Временная стоимость долгосрочных опционов снижается не так быстро, потому что они имеют большую продолжительность. | Затухание временной стоимости минимально в течение относительно длительного периода, поскольку до даты истечения срока действия еще далеко. |

| Основным компонентом риска при владении краткосрочными опционами является короткая продолжительность. | Основным компонентом владения долгосрочными опционами является использование кредитного плеча, которое может увеличить убытки при проведении торговли. | Основным компонентом риска при владении LEAP является неточная оценка будущей стоимости акций. |

| Их довольно дешево купить. | Они дороже краткосрочных опционов. | Как правило, они занижены, потому что трудно оценить доходность акции в далеком будущем. |

| Они обычно используются во время событий-катализаторов цены базовой акции, таких как объявление о прибылях и убытках или важные новости. | Они обычно используются в качестве доверенного лица для владения акциями компании и с прицелом на дату истечения срока действия. | истекает в январе, и инвесторы покупают их для хеджирования долгосрочных позиций по данной ценной бумаге. |

| Они могут быть в американском или европейском стиле. | Они могут быть в американском или европейском стиле. | Только варианты американского типа. |

| Они облагаются налогом по ставке краткосрочного прироста капитала. | Они облагаются налогом по долгосрочной ставке прироста капитала. | Они облагаются налогом по долгосрочной ставке прироста капитала. |

Опционы также можно отличить по дате истечения их срока действия. Наборы опционов теперь истекают еженедельно, каждую пятницу, в конце месяца или даже ежедневно. Опционы на индексы и ETF также иногда предлагают квартальные истечения.

Чтение таблиц опций

Все больше и больше трейдеров находят данные об опционах через онлайн-источники. Хотя каждый источник имеет свой собственный формат представления данных, ключевые компоненты таблицы опций (или цепочки опций) обычно включают следующие переменные:

- Объем (VLM) просто сообщает вам, сколько контрактов по конкретному опциону было продано за последнюю сессию.

- Цена «предложения» — это последний уровень цены, по которой участник рынка желает купить конкретный опцион.

- Цена «аск» — это последняя цена, предложенная участником рынка для продажи конкретного опциона.

- Подразумеваемая волатильность предложения (IMPL BID VOL) можно рассматривать как будущую неопределенность направления и скорости цены. Это значение рассчитывается с помощью модели ценообразования опционов, такой как модель Блэка-Шоулза, и представляет собой уровень ожидаемой будущей волатильности на основе текущей цены опциона.

- Число открытого интереса (OPTN OP) указывает общее количество контрактов конкретного опциона, которые были открыты. Открытый интерес уменьшается по мере закрытия открытых сделок.

- Дельту можно рассматривать как вероятность. Например, опцион с 30-дельта имеет примерно 30%-ную вероятность истечения в деньгах. Дельта также измеряет чувствительность опциона к немедленным изменениям цены базового актива. Цена 30-дельта-опциона изменится на 30 центов, если базовая ценная бумага изменит свою цену на 1 доллар.

- Гамма — это скорость выбора для входа или выхода из денег. Гамму также можно рассматривать как движение дельты.

- Вега – это греческое значение, указывающее величину, на которую ожидается изменение цены опциона на основании изменения подразумеваемой волатильности на один пункт.

- Тета — это греческое значение, которое указывает, сколько стоимости опциона потеряет по прошествии одного дня.

- «Цена исполнения» — это цена, по которой покупатель опциона может купить или продать базовую ценную бумагу, если он решит исполнить опцион.

Сеть опционов колл для Apple Inc. (AAPL).

Yahoo!Финансы

Опционы Риски: «Греки»

Поскольку цены опционов можно смоделировать математически с помощью такой модели, как модель Блэка-Шоулза, многие риски, связанные с опционами, также можно смоделировать и понять. Эта особая особенность опционов на самом деле делает их менее рискованными, чем другие классы активов, или, по крайней мере, позволяет понять и оценить риски, связанные с опционами. Отдельным рискам были присвоены названия греческими буквами, и иногда их называют просто «греками».

Отдельным рискам были присвоены названия греческими буквами, и иногда их называют просто «греками».

К основным грекам относятся:

- Дельта: чувствительность цены опциона к изменениям цены базового актива

- Гамма: дельта-чувствительность опциона к изменению цены базового актива

- Тета: временной распад или чувствительность цены опциона к течению времени

- Вега: чувствительность цены опциона к изменению волатильности

- Rho: чувствительность цены опциона к изменению процентной ставки

Что означает исполнение опциона?

Исполнение опциона означает исполнение контракта и покупку или продажу базового актива по установленной цене.

Торговать опционами лучше, чем акциями?

Торговля опционами часто используется для хеджирования позиций по акциям, но трейдеры также могут использовать опционы для спекуляции на движении цен. Например, трейдер может хеджировать существующую ставку, сделанную на повышение цены базовой ценной бумаги, купив опционы пут. Однако опционные контракты, особенно короткие опционные позиции, несут в себе иные риски, чем акции, и поэтому часто предназначены для более опытных трейдеров.

Однако опционные контракты, особенно короткие опционные позиции, несут в себе иные риски, чем акции, и поэтому часто предназначены для более опытных трейдеров.

В чем разница между американскими и европейскими опционами?

Американские опционы могут быть исполнены в любое время до истечения срока действия, а европейские опционы могут быть исполнены только в указанную дату истечения срока действия.

Как измеряется риск опционов?

Содержание риска опционов измеряется с использованием четырех различных измерений, известных как «греки». К ним относятся Дельта, Тета, Гамма и Вега.

Каковы 3 важные характеристики опционов?

Тремя важными характеристиками опционов являются следующие:

- Цена исполнения : Это цена, по которой может быть исполнен опцион.

- Дата истечения срока действия : Это дата, когда опцион истекает и становится бесполезным.

- Премия опциона : Это цена, по которой приобретается опцион.

Как облагаются налогом опционы?

Опционы колл и пут обычно облагаются налогом в зависимости от продолжительности их удержания. Они несут налоги на прирост капитала. Кроме того, особенности облагаемых налогом опционов зависят от периода их владения и от того, являются ли они голыми или покрытыми.

Итог

Опции не должны быть сложными для понимания, когда вы понимаете их основные понятия. Опции могут предоставить возможности при правильном использовании и могут нанести вред при неправильном использовании.

Источники статей

Investopedia требует, чтобы авторы использовали первоисточники для поддержки своей работы. К ним относятся официальные документы, правительственные данные, оригинальные отчеты и интервью с отраслевыми экспертами. Мы также при необходимости ссылаемся на оригинальные исследования других авторитетных издателей. Вы можете узнать больше о стандартах, которым мы следуем при создании точного и беспристрастного контента, в нашем

редакционная политика.

Это означает, что от продавца может потребоваться выполнить обещание купить или продать. Это также означает, что продавцы опционов подвержены большему, а в некоторых случаях и неограниченному риску. Это означает, что авторы могут потерять гораздо больше, чем цена опционной надбавки.

Это означает, что от продавца может потребоваться выполнить обещание купить или продать. Это также означает, что продавцы опционов подвержены большему, а в некоторых случаях и неограниченному риску. Это означает, что авторы могут потерять гораздо больше, чем цена опционной надбавки.